ETF崛起,被动基金持股规模首次超越主动基金

- 财经

- 2024-10-28 01:51:08

- 56

来源:读数一帜

三季度ETF规模持续扩张,易方达、华夏基金、华泰柏瑞三家公司在三季度非货币基金规模增长均超两千亿元

过去一个季度的股票市场可谓跌宕起伏。在强烈的政策加码信号下,投资者对经济持续下行的预期扭转,风险偏好大幅提升,市场在快速普涨后整体估值得到一定程度的修复。

伴随着股票市场的猛烈反弹,公募基金格局也发生了拐点性变化。根据民生证券研究院统计,被动基金在A股中的持股体量首次超越主动基金,被动偏股基金的负债端(新发+净申购)已经连续六个季度获得大量增量资金,而主动偏股基金已连续六个季度出现资金净流出。

从基金管理人角度来看,三季度期间ETF业务成为决定规模座次的重要变量。易方达、华夏基金、华泰柏瑞三家公司三季度期间非货币规模增长超两千亿元,其中华夏基金的非货币基金规模正式突破一万亿元大关,华泰柏瑞更是凭借ETF业务跃升至非货币基金规模前十之列。而对于ETF业务较弱或没有布局的公司来说,则无缘这场ETF投资热潮。

在传统的股、债资产管理业务之外,公募基金行业对于QDII、REITs、FOF、另类投资等业务的态度和布局节奏差异较大。即使对于行业前20的中大型公司来说,仍有不少业务尚处于空白地带。

得ETF者得天下?

从三季度期间公募基金非货币基金规模整体增速来看,亮点最大的公司有四家。易方达、华夏基金三季度期间均实现了在大基数上持续扩张,非货币规模增长超两千亿元;华泰柏瑞非货币规模增长幅度高达55%;南方基金规模增长也超过了一千亿元。

前述四家公司的规模增长无一不倚仗旗下ETF的崛起。下表为全市场规模最大的10只ETF最新名单:

从上表可以看到,目前规模最大的ETF集中在跟踪沪深300、上证50、中证500、科创50、创业板指、中证1000等宽基指数的ETF中。

其中规模扩张最为凶猛的沪深300ETF由华泰柏瑞、易方达、华夏基金、嘉实基金四家公司旗下产品占领,尤以华泰柏瑞沪深300ETF体量为首,6月底至今增长1750亿元。易方达旗下则有沪深300ETF、创业板ETF、科创板50ETF三只ETF,6月底至今合计实现近2000亿元的增长。华夏基金旗下三只宽基ETF也贡献了近1500亿元的规模增长。南方基金则凭借中证500ETF和中证1000ETF实现了超800亿元的增量。

当ETF成为部分公司制胜引擎时,缺少相关业务布局的公司则在三季度规模增长乏力。下表为行业规模前20名公司三季度指数基金与非货币ETF的增长具体情况:

从上表可以看到,多家公司三季度指数基金增长规模在百亿元以下,其中中欧基金与兴证全球基金在ETF方面尚未有可统计的产品。

根据民生策略团队统计,被动偏股基金的负债端(新发+净申购)已经连续六个季度获得大量增量资金。在负债端与资产端的共同作用下,被动偏股基金持有A股的规模在三季度首次超越主动偏股基金持有A股的规模。

“新增个人投资者可能经历了从‘害怕错过上涨’到‘害怕失去收益’的过程,而对于存量个人参与者而言,‘回本赎回’可能是当下的主要行为,这也是当下市场交易层面的主要扰动之一。考虑到被动偏股基金持有A股规模在2024年三季度首次超越了主动基金,而在本轮行情中个人投资者也大量参与到ETF的二级交易当中,ETF崛起将是改变未来市场微观定价机制的重要变量之一,如:一揽子交易可能会提高择时的必要性,一二级定价偏离带来的套利空间可能影响成分股的定价等。”民生证券认为。

主动权益基金持续净流出

ETF热火朝天的同时,主动权益基金却呈现出“越涨越赎”的景象。

根据三季度数据显示,目前全市场27只规模超百亿的主动权益基金(不同份额分开计算),三季度期间均录得正收益。但从份额变化率来看,除了一只尚未达到赎回条件的持有期类基金份额小幅增长外,所有产品三季度期间均出现了净赎回现象。

从上表可以看到,易方达蓝筹精选仍是目前最大的主动权益类基金,三季度期间净值增长15%,基金份额减少2.45%。三季度百亿基金中表现最好的是唐晓斌、杨冬管理的广发多因子,三季度期间净值增长23%,基金份额缩小了6.63%。

根据民生证券策略团队的统计,三季度新基金成立规模明显回落,存量部分则继续出现明显净赎回且赎回规模环比回升,这已经是主动偏股基金的负债端(新发+净申购)连续第六个季度资金净流出。

债券型基金也被净赎回

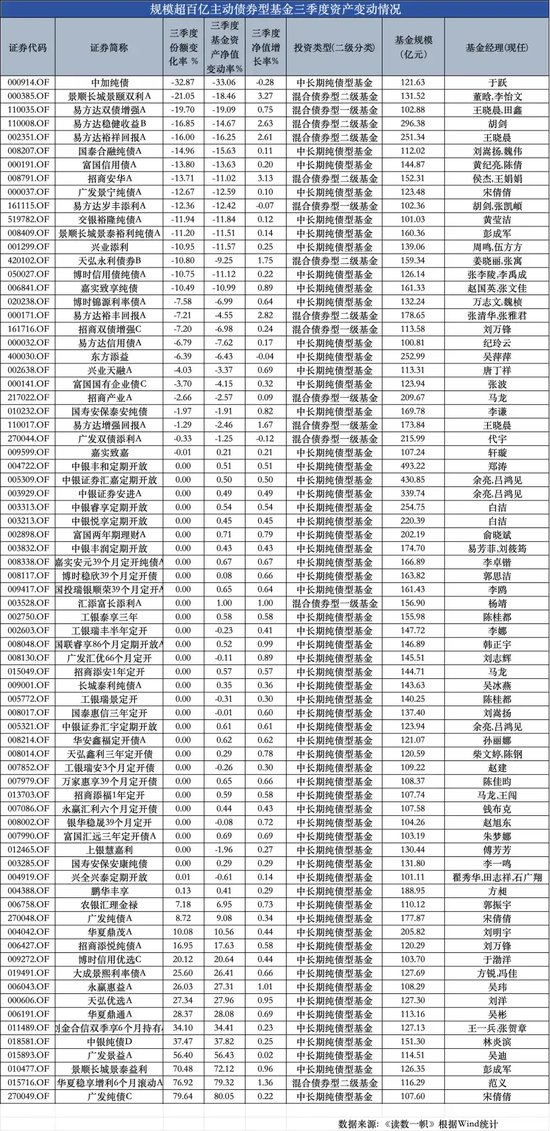

除了主动权益基金出现了净赎回外,三季度末“股债跷跷板效应”也令债券型基金出现了不同程度的赎回现象。下表为规模超百亿的债券型基金申赎情况(不同份额分开统计):

75只百亿债券基金中,除去部分定期开放式基金,可看到28只基金份额变化率为负,仅有16只份额实现正增长。

Wind数据显示,全市场债券型基金资产净值最新数据为10.26万亿元,相比6月末时的10.59万亿元小幅缩水3%。

梳理非货币规模排名前20家基金公司各条产品线规模变化可以看到,大多数公司三季度期间债券型基金规模出现缩水。仅有广发基金、华泰柏瑞、中欧基金等少数公司旗下债券基金规模增长为正。

新兴业务布局的空白地带

除了股票、债券等大类资产外,我们也整理了前20家公司在另类投资、QDII、FOF、REITs三季度期间资产规模变动情况:

从上表可以看到,不同于股、债传统资管业务,公募基金公司对于QDII、REITs、FOF、另类投资等业务的态度和布局节奏差异较大,多家公司在部分业务上尚处于空白地带。

QDII是其中规模最大的一类资产,华夏、易方达在三季度期间规模增长超百亿。FOF方面,目前体量最大的是兴证全球基金,总资产规模170亿元;中欧基金FOF增长37亿元;嘉实基金FOF则缩水26亿元。REITs方面,前20家公司中目前仅有9家有所涉猎,目前规模最大的是华夏基金。另类投资中,仅有华安基金、博时基金、易方达基金三家规模超百亿。

发表评论