铜:下跌的概率

- 新闻

- 2024-11-12 19:48:09

- 31

来源:紫金天风期货研究所

【20241112】铜周报:下跌的概率

本周观点

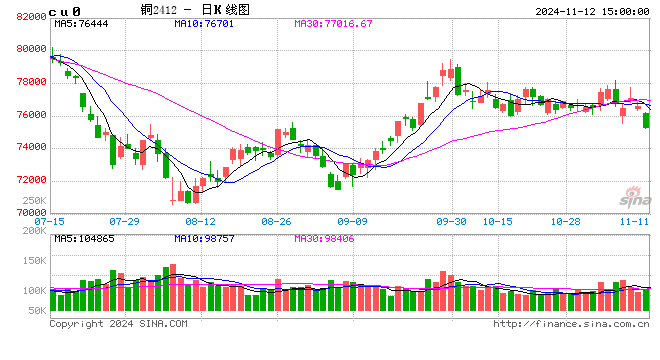

上周,超级周宏观因素影响较大,铜价波幅剧烈,周内波幅超5%,国内沪期铜整体运行区间维持在7万6-7万8元区间之间,运行重心略下移。本周初铜价维持弱势,暂未出现方向性选择。后期来看,短期宏观逐步落地,市场关注点转向更多数据印证和指引,本周亚洲铜会将在上海召开,投资者在关注该会议动向的同时,盘面操作积极性有所增加,铜自身基本面愈发强劲,配合逢低买盘点价,铜价上涨概率依然大于下跌概率。

上周,美国共和党总统候选人特朗普6日凌晨宣布在2024年总统选举中获胜。从之前其任职期间来看,对世界影响甚多。首先,国际贸易风险陡然升高。这意味着全球贸易格局将产生更大的不确定性。尽管自由贸易协定会提供一定的贸易保护,使征收更高的关税变得更加困难,但增加关税的情况大概率还是会发生。其次,其美国优先的原则,将再度导致国际关系变化莫测,将带来地缘冲突的集中爆发以及各主要大国的军备竞赛。其对同盟关系直接以经济作为考量的行为,无疑会引发盟友国家对美国承诺可靠性的担忧。另外,其对本国移民得态度将使得美国移民政策预计会进一步收紧。从我国自身来看,中美经贸将面临过多不确定性,无论是供应链的压力还是高额关税、反制压力,均是如此。同时,美联储的降息可能会带来市场流动性的改善,但若降息周期提前结束,则全球资金流动性会收紧。

从铜自身来看,今年以来美国市场电网市场消费一直处于较高水平,对国内的线缆订单需求较高。如后续出现关税上的调整,或影响到此类订单增长。同时,特朗普参选主张中提到“全面放开美国传统能源生产,释放美国能源潜力”,而放开传统能源发展存在一定可能影响到新能源领域的发展,铜作为新能源发展中的重要部分,此类发展将有所抑制。不过,由于战局、物流等原因导致的供应端故事也更为复杂多变。

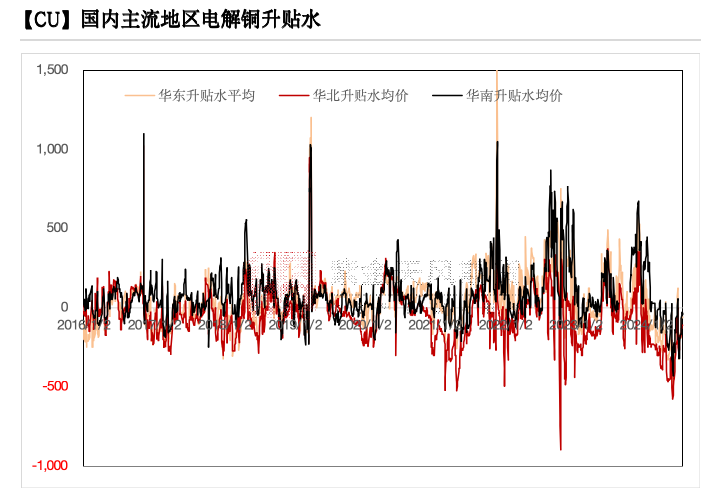

现货市场,近期华南地区去库优良,导致当地升水坚挺,不排除部分华东货源拉往华南地区销售,届时,华东地区现货升水变现被动抬升存在可能。加上本周临近炼厂原料谈判,市场双边博弈较为激烈,预计12-01间基差有望转为小back结构,目标b100,安全理论值c50左右。不过,考虑今年以来的基差机会多半在进入交割月当月后才出现一定波动,建议可适当观察,择机入市。

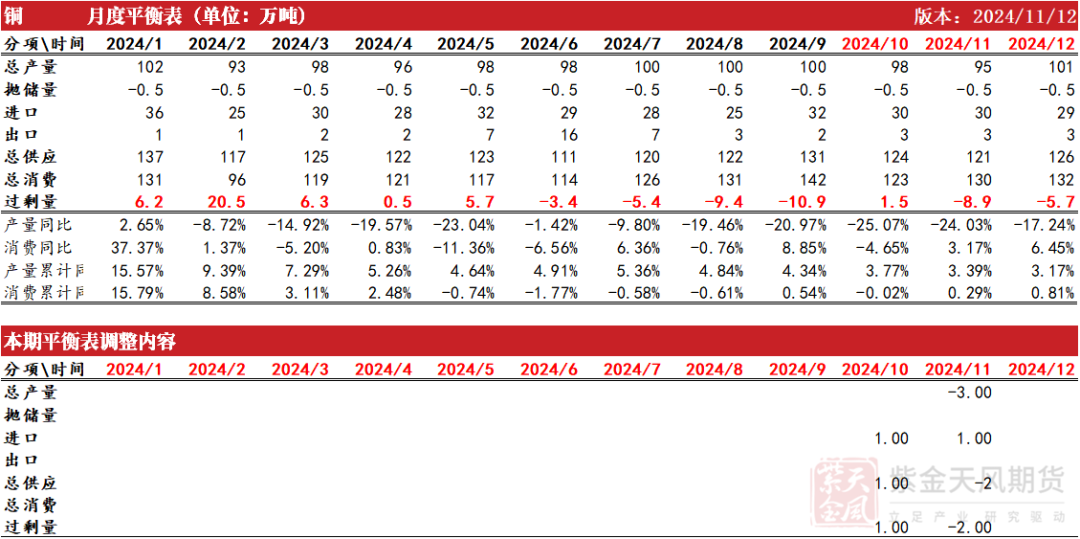

月度平衡表

周度基本面情况

主要矿企新闻更新

【Aldebaran与力拓合作开发Altar铜金项目】11月7日,Aldebaran Resources正在与力拓旗下硫化物浸出技术合资企业Nuton合作,推动该公司的旗舰Altar铜金项目进入预可行性阶段。根据周四签署的协议,Nuton可以在大约两年的时间内分阶段支付总计2.5亿美元,从而间接获得Altar项目20%的权益。力拓合资企业有权在任何付款阶段终止期权协议,届时Aldebaran将保留其在该项目中80%的权益以及终止前支付的任何现金。2021年资源估算显示,测量和指示类资源量为114亿磅铜和340万盎司黄金,推断资源量为17亿磅铜和40万盎司黄金。

【紫金矿业拟超十亿元再下一座海外矿,预计年产铜10万吨】7日,紫金矿业公告,拟通过其境外全资子公司金誊矿业收购泛美白银旗下的秘鲁La Arena金矿和二期项目100%权益。本次收购,交易现金对价为 2.45 亿美元(约合人民币 17.39亿元),交割时一次性支付。除交易对价外,双方将根据相关协议约定的程序和标准,对目标公司现金、运营资金等另行进行结算。进一步来看,公司在与项目二期相关的约定中提到,在 La Arena 项目二期开始商业生产后,金誊矿业应向泛美白银支付5000万美元的或有付款,泛美白银将保留 La Arena二期1.5%黄金净冶炼收益的权益金。据公司技术团队初步论证,La Arena项目二期拟采用露天开采、浮选工艺,若按3300万吨/年采选规模设计,建设期3年,生产期19年,预计达产后年产铜约10万吨、产金约3.8吨。据悉,Akyem金矿是加纳最大金矿之一,其中黄金资源量(不含储量)54.4吨,平均品位3.36克/吨;储量约34.6吨,平均品位1.35克/吨,另有约83吨黄金被归类为地采资源储备。

【泰克资源延长Highland Valley铜矿寿命至2040年中期】11月5日,泰克资源公司(Teck)表示,在不列颠哥伦比亚省的Highland Valley铜矿(100%由泰克拥有),该公司计划将矿山寿命延长至2040年中期。预计资本成本为18亿至19.4亿加元,从明年开始,每年将再向市场供应3.02亿磅铜。

数据来源:根据新闻整理,紫金天风期货研究所

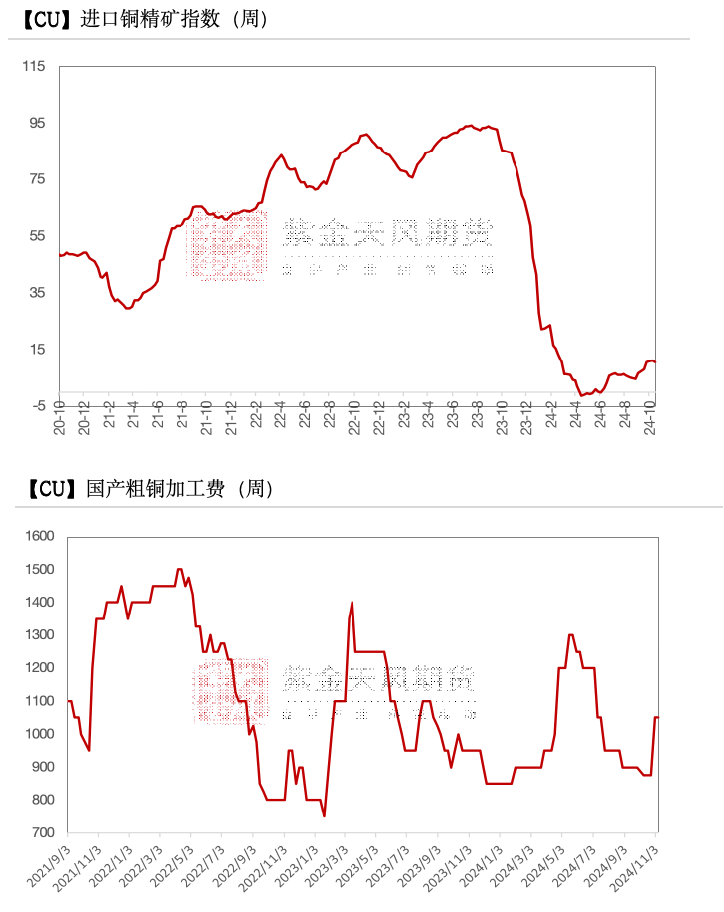

铜精矿/粗铜加工费

上周,铜精矿现货TC小幅下跌,现货市场活跃度低,成交冷淡,市场可成交价格多为10美元中位,市场主要交易偏向12月船期。本周的需求端库存充足,供应端稳定,市场参与者持观望状态,市场参与者普遍关注长单价格的谈判。内贸矿现货市场活跃度依然较为一般,大多炼厂库存充足,普遍持观望态势,市场参与者重心在长协谈判,预计近期系数维稳为主,明年计价系数上涨可能性较大。

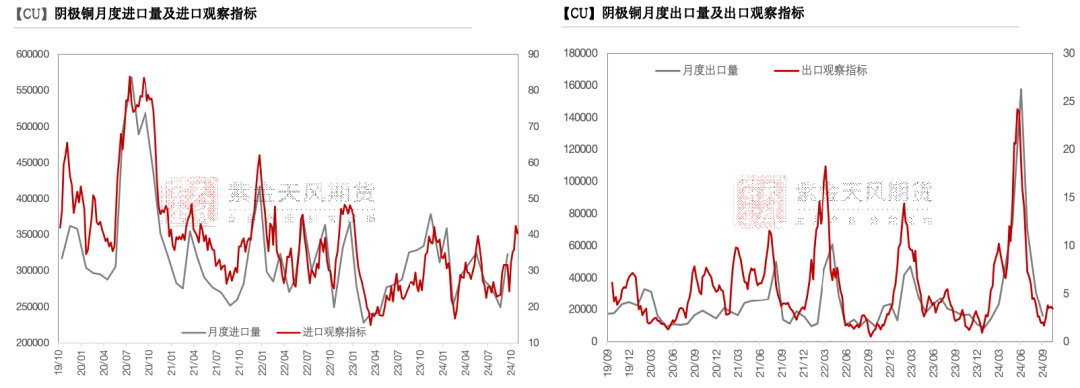

海关总署数据显示,2024年10月我国进口未锻轧铜及铜材50.6万吨,1-10月进口未锻轧铜及铜材460万吨,同比增长2.4%;10月我国进口铜矿砂及其精矿231.4万吨,1-10月进口铜矿砂及其精矿2335.5万吨,同比增长3.3%。

粗铜市场,10月粗铜加工费大涨。自三季度以来,铜价重心下移以及再生铜杆783号文施行,导致废产阳极铜供给量下滑;同时,铜精矿短缺促使炼厂冷料需求增加,粗铜加工费随之跌至低位。明年来看,粗铜市场预计将出现供需双增的现象,整体供应依然偏宽松。

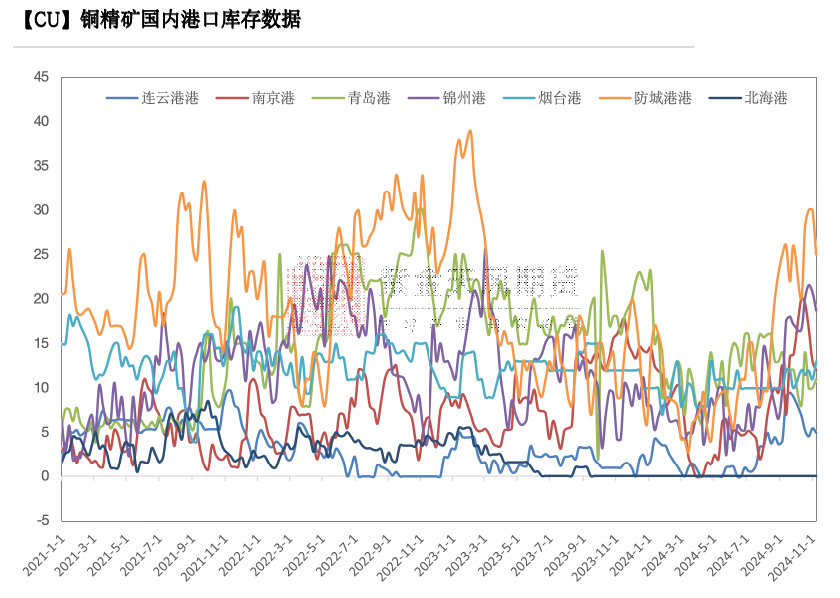

铜精矿港口数据

上周,中国16港口进口铜精矿当周库存为115.0万吨,较上周环比增2.2万吨。(原口径:中国7个主流港口进口铜精矿当周库存为84.7万吨,较上周环比减5.5万吨)分港口来看,除去青岛港及烟台港外,其余港口库存均出现下降。

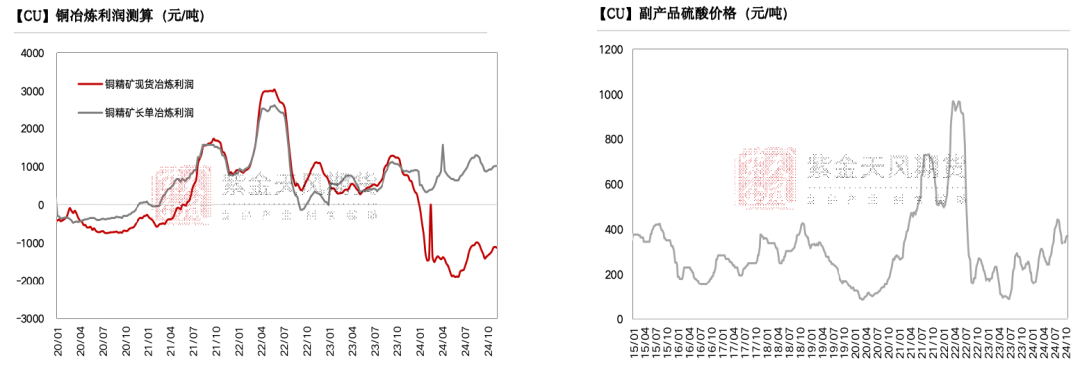

冶炼利润

上周,铜价波幅剧烈,硫酸价格变动有限,冶炼长单及零单利润维持稳定。长单利润依然在千元左右,零单亏损水平维持在1000元/吨。随着长单谈判时间临近,矿商与炼厂以及加工企业的博弈将更为明朗化。

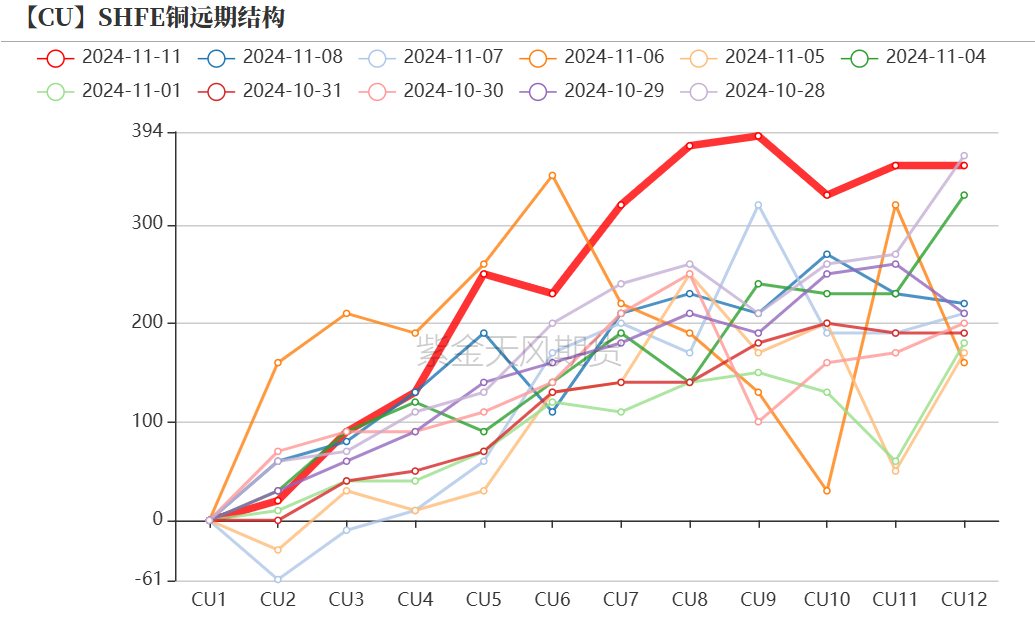

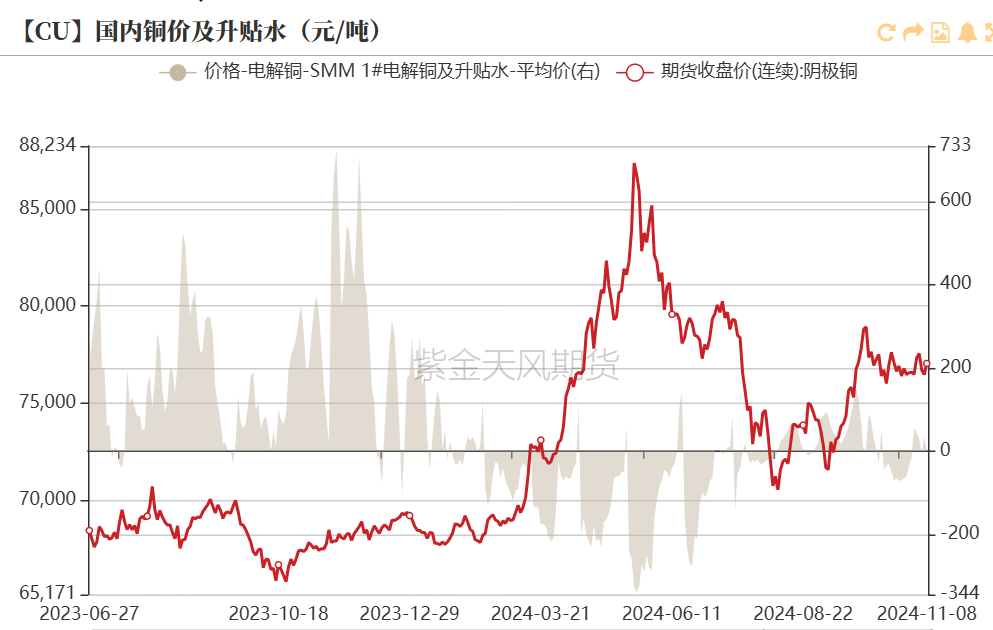

沪铜价差结构

上周,铜价波幅剧烈,铜价回落至7万5上方后下游端点价较为积极,持货商维持稳定出货,现货报价在平水至小幅升水附近。近期华南地区去库优良,导致当地升水坚挺,不排除部分华东货源拉往华南地区销售,届时,华东地区现货升水变现被动抬升存在可能。加上本周临近炼厂原料谈判,市场双边博弈较为激烈,预计12-01间基差有望转为小back结构,目标b100,安全理论值c50左右。不过,考虑今年以来的基差机会多半在进入交割月当月后才出现一定波动,建议可适当观察,择机入市。

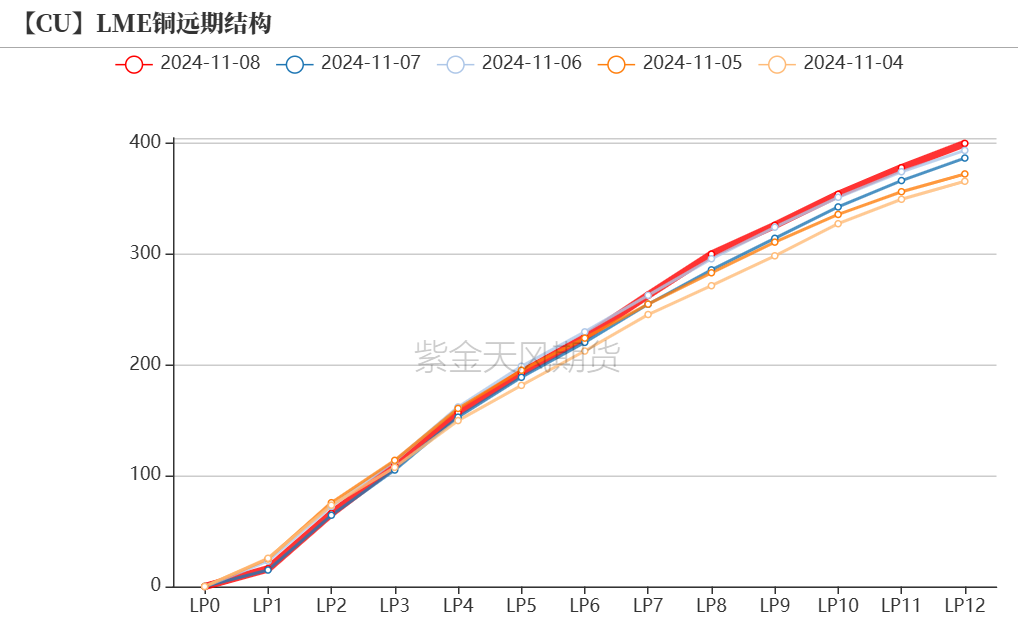

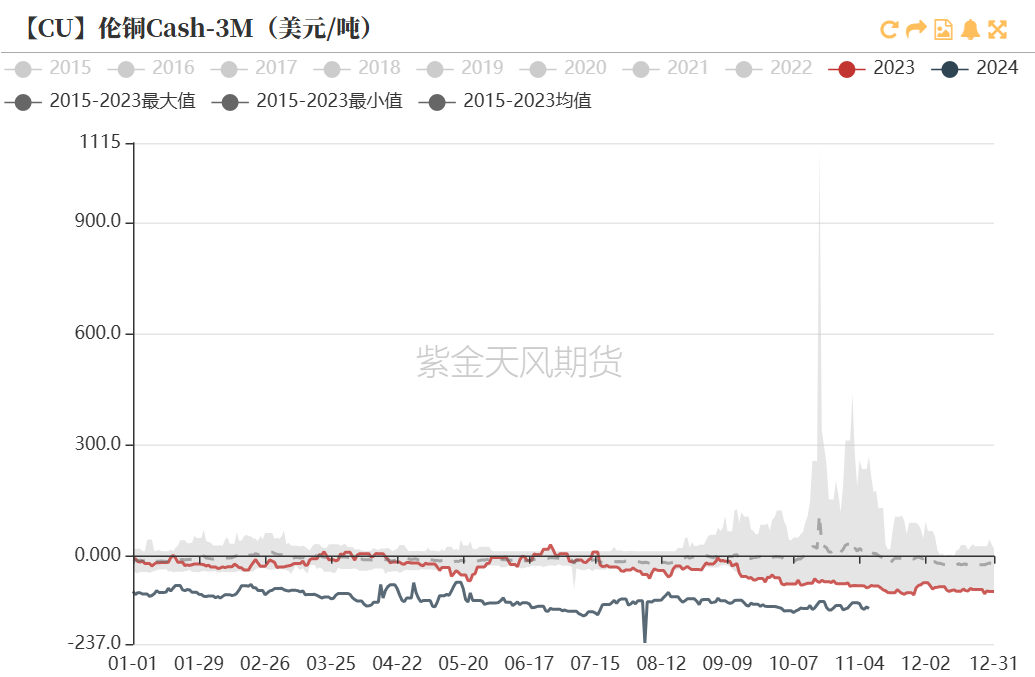

伦铜结构曲线

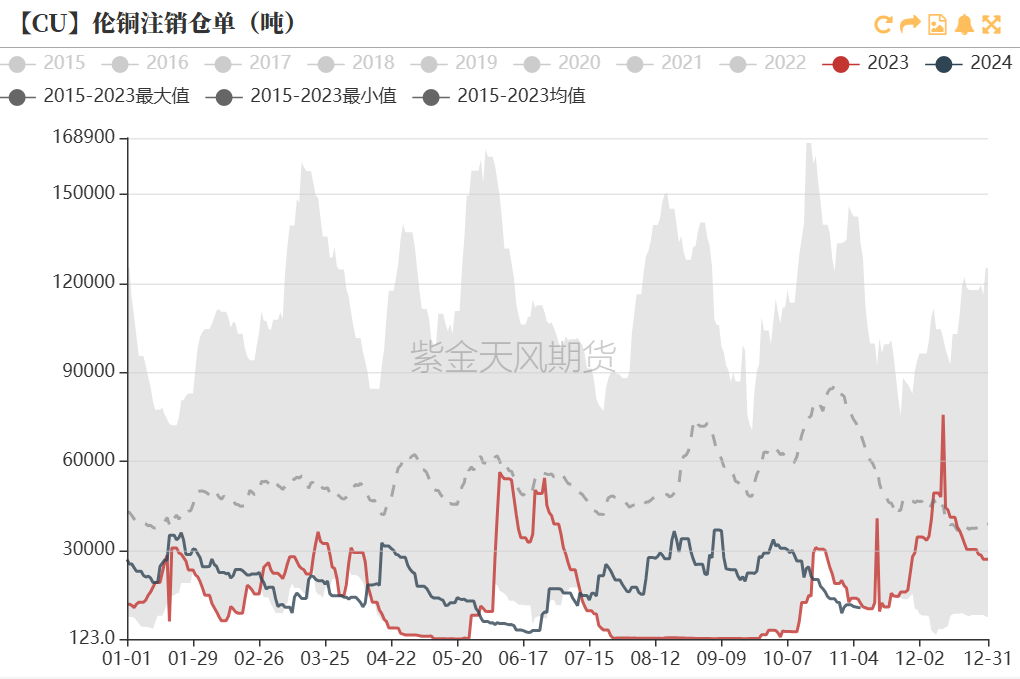

截至11月8日,伦铜库存维持在27.24万吨附近,注销仓单比例下降至3.92%左右。同时,cash月报价贴水略有扩大,报贴水141美元/吨附近。除去亚洲地区外,近期鹿特丹仓库库存波动较大,整体库存波动率有所下降。

伦铜持仓与仓单集中度

LME的Futures Banding Report显示铜价短期多头轻仓转为短期多头中仓,空头长期轻仓有所增加,市场操作积极性有所回暖。

Cash Report、Warrant Banding Report显示市场集中度增加。

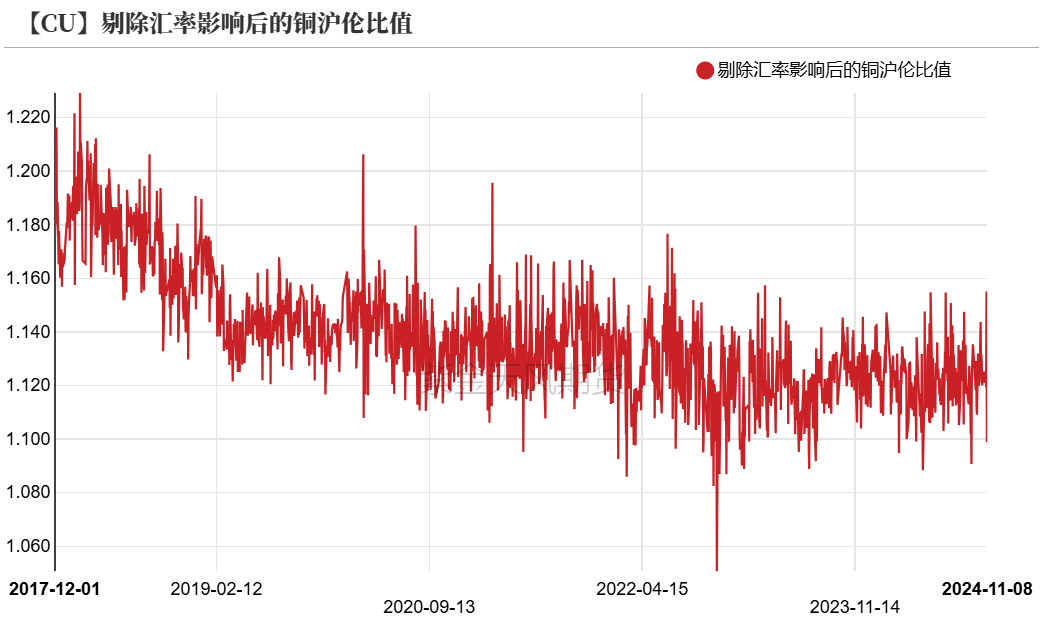

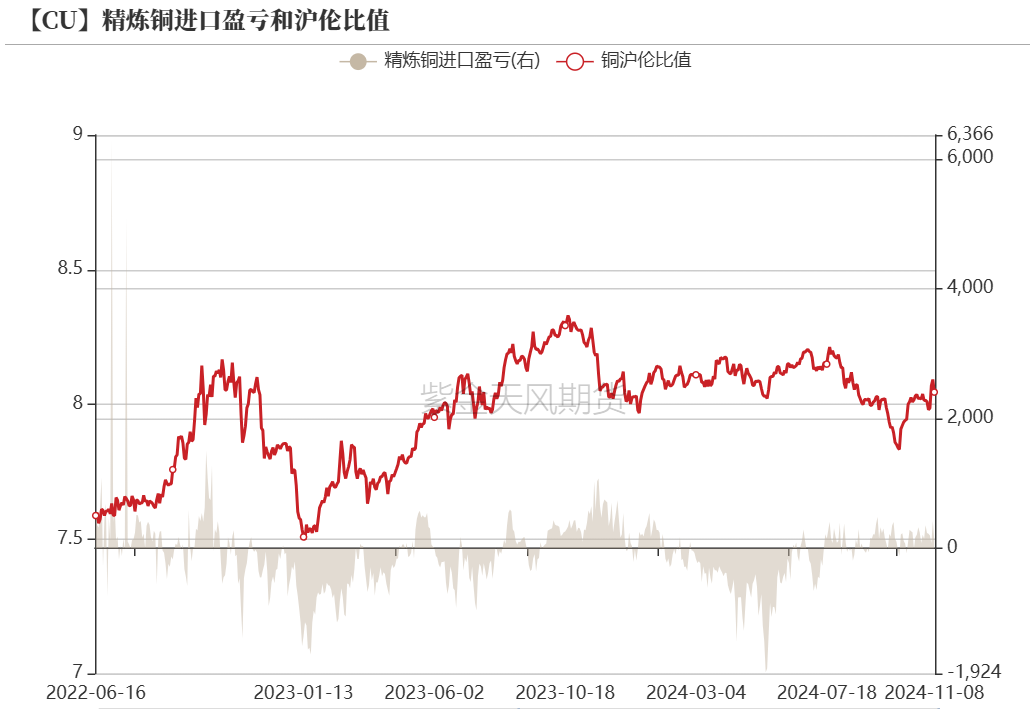

沪伦比值变动

上周,铜价波幅剧烈,但由于人民币走势影响,国内铜价偏强运行,沪伦比值上修至9.07附近,铜进口窗口打开。市场等待亚洲铜会消息,建议可适当逢高操作。

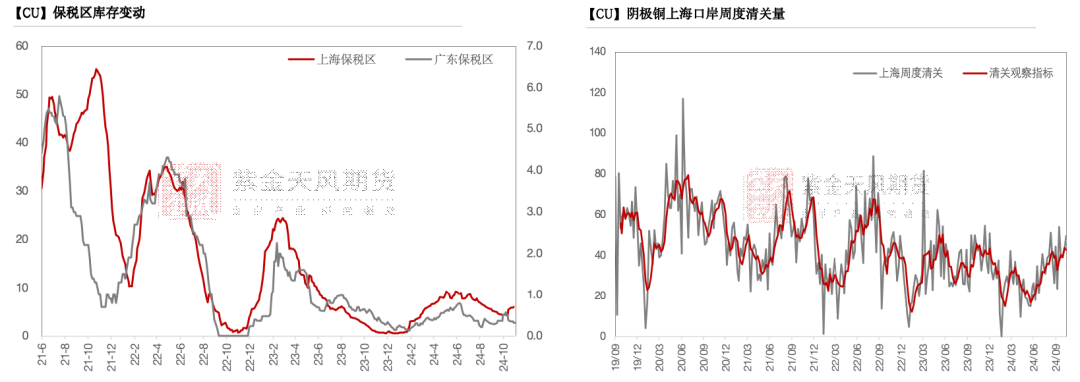

保税区库存变动以及上海口岸到港量

上周上海地区周度到港量增所增加,加之沪伦比值修复进口窗口打开,故保税区清关量有所增加。上海保税区库存总数略增至5.92万吨。上周,周度清关量49.46千吨。细项数据来看,清关品牌主要为:国产、南非、智利、波兰等。广东保税区维持在0.32万吨。

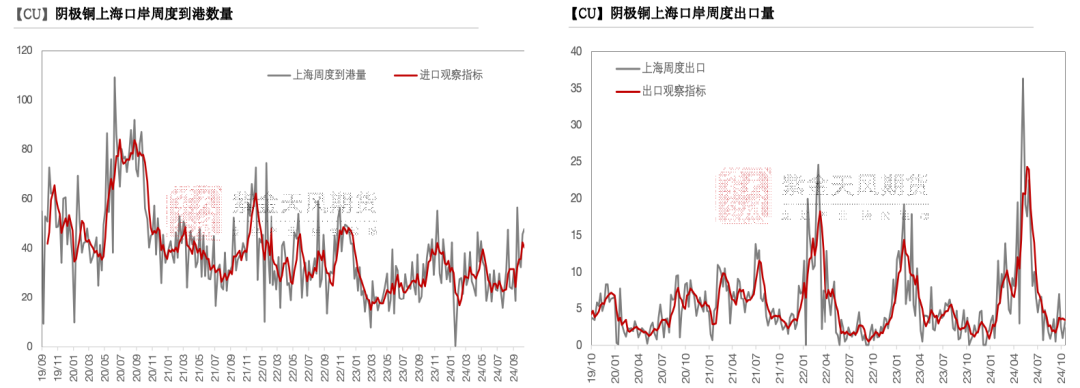

上海口岸周度清关及出口量

上周,上海地区到港船货数量维持稳定,周度到货量在47.57万吨附近。另外,国内炼厂持续出口至保税区量为3.16千吨,周度出口量为零。

月度进出口量及观察指标

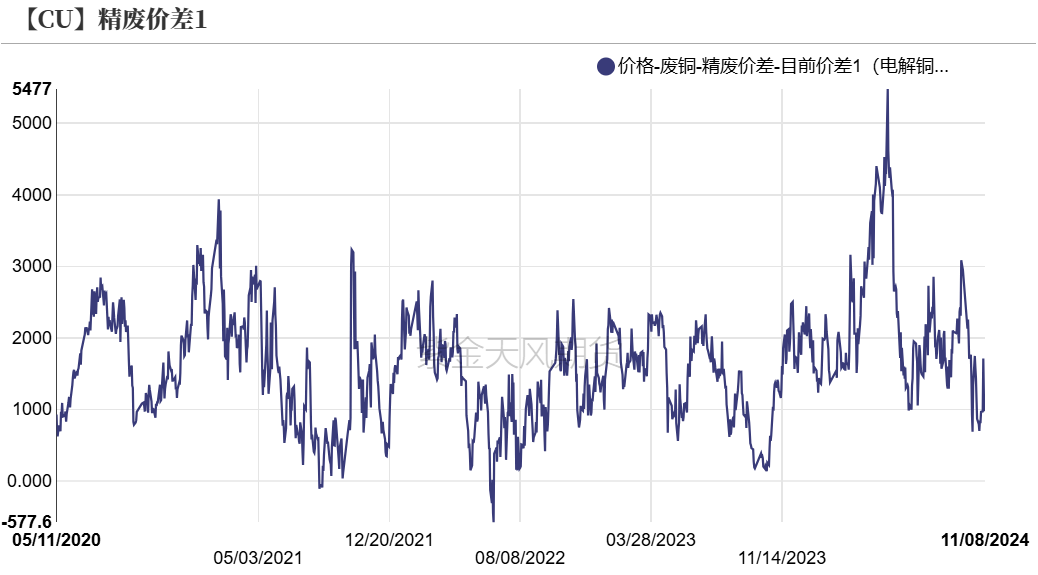

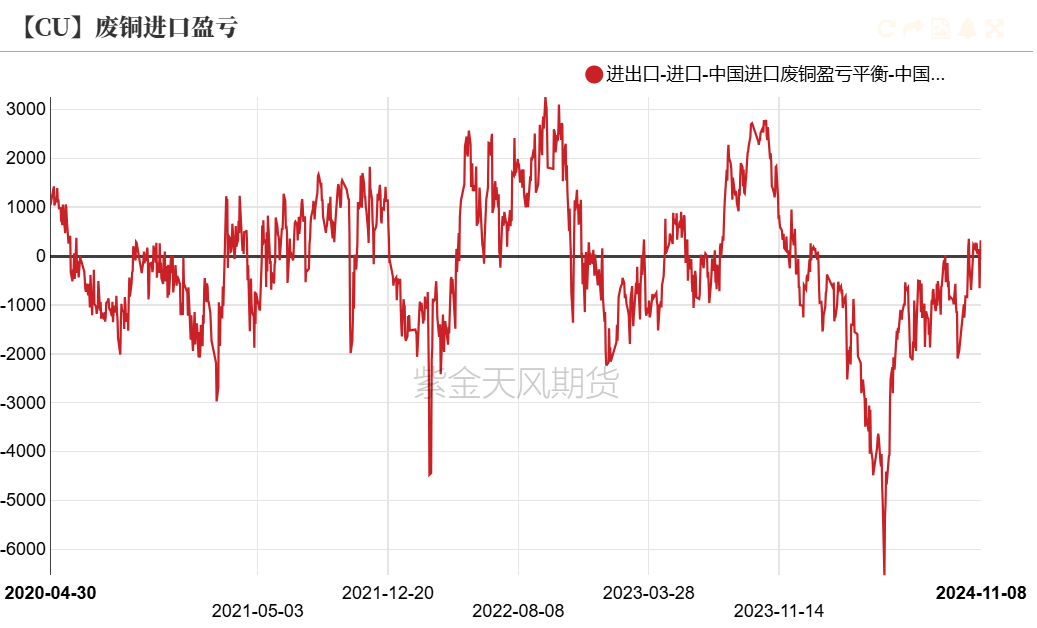

废铜市场

废紫铜方面,上周废铜价格大幅波动引发市场活跃度高涨,货源量随之增加。周初,贸易商对铜价走势意见不一,看涨派积极囤货,而观望派则专注于低价收购。随着铜价攀升,贸易商的盈利空间扩大,出货意愿增强,大量废铜现货涌入市场,形成短暂的供应高峰后逐渐回落。下游厂家因本周多项重要事件及宏观数据发布而持谨慎态度,采取以销定采策略。随着铜价上涨,成品贸易利差打开,成品销售订单增加,且市场上废铜现货增多,部分厂家加大采购力度,成交表现良好,有效缓解了前期库存压力。而后铜价下探后再回升,厂家废铜成交也由冷清转暖。整体来看,本周废铜下游利废加工企业采销两端较上周好转。

废黄铜方面,铜价起伏不定,废黄铜价格也迎来较大幅度波动。上游持货商的贸易情绪紧随铜价起伏。周初价格上涨时,持货商积极出货锁定利润;而后价格下跌时,则倾向于捂货待涨。受铜价走势不明朗影响,国内终端企业采购态度十分谨慎,多采用小批量多次采购的策略。此外,近期黄铜棒出口订单下滑,市场原料现货成交溢价现象普遍,进一步限制了下游黄铜厂对废黄铜原料的需求。

下游企业及终端

上周铜价平盘,下游表现如何呢?具体如下:

精铜制杆:上周,精铜杆企业生产表现多数企业保持稳定,一些前期检修设备也陆续恢复生产,生产整体有好转迹象。从库存上来看,原料库存水平有所下降,生产需求带动;而本周随着提货转好以及订单的增加,企业的成品库存有所下降,甚至部分企业的发货有不足的迹象,不过这一情况尚属于少部分群体。

再生铜杆:再生铜杆企业生产继续推进,随着本周铜杆交易提升,一些企业的原料采购也随之增加,虽然市面的适价货源依然较少,但是企业的采购积极性较高,原料得到适量补充。但从一些生产不稳定的企业来看,个别企业的产销依然不稳定,因此开开停停的状态还在延续,不过从本周企业的整体表现来看,整体有小幅好转的趋势。

铜管:上周,铜管消费延续温和增长的态势,铜管企业供应稳步提升。供应端龙头企业受空调主机厂四季度中标影响,各基地产能逐步提升,需求端冷配市场后段有增量预期,但周内铜价不稳导致铜管价格涨跌频繁,依然干扰了散单市场的成交节奏,散单市场以刚需类订单为主。周内有企业代理商,逢高出货套现,同时低位买进补库,赚取行情波动利润,四季度供需表现将好于三季度,但旺季恢复力度还需稳定的价格支撑。

铜箔:上周,铜价震荡运行,铜箔市场整体表现持续低迷。电子电路铜箔市场依旧持续疲软态势,市场需求不见回升,出口订单也有所下滑,各铜箔企业采购积极性下降,开工率稍降,手上库存维持地位,且终端市场需求不佳,行情变化不大,市场参与者对后势行情看法并不乐观。 锂电铜箔市场目前出货量与之前基本持平,情况与上周相比变化不大,以交付长单为主,新增订单十分有限,市场需求逐渐放缓,加工费变化不大,交易热度有所降温,整体出货量持稳变化不大,市场参与者谨慎心态渐起。

铜板带:上周,重大宏观事件对铜价影响较大,多数铜板带生产企业维持正常生产水平,观望为主,根据手中现有订单安排生产计划,多数铜板带企业本周待交订单相对饱满,生产积极性较高,加之周中铜价大幅下行,终端企业以及贸易商采购量大增,因此本周铜板带市场产量维持小幅增长。

数据来源:SMM,钢联,紫金天风期货研究所

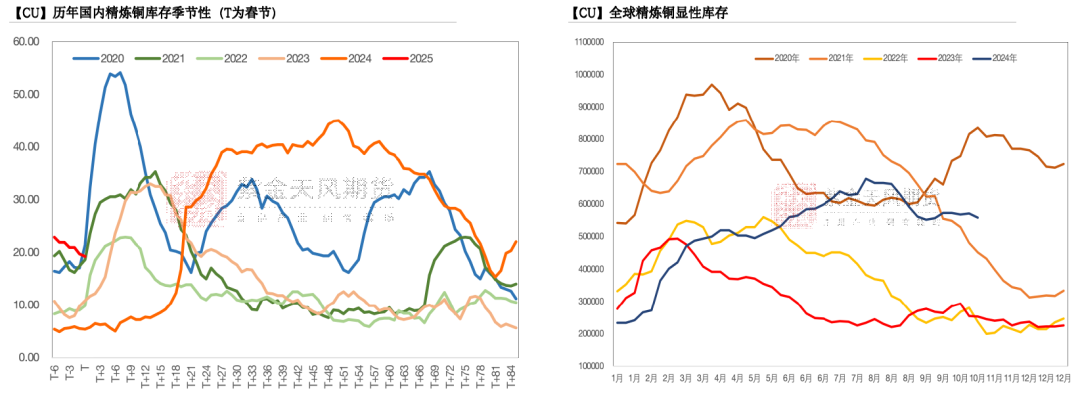

库存变动

随着铜价企稳,国内库存维持微降状态。LME库存维持稳定,CMX库存亦出现下降。

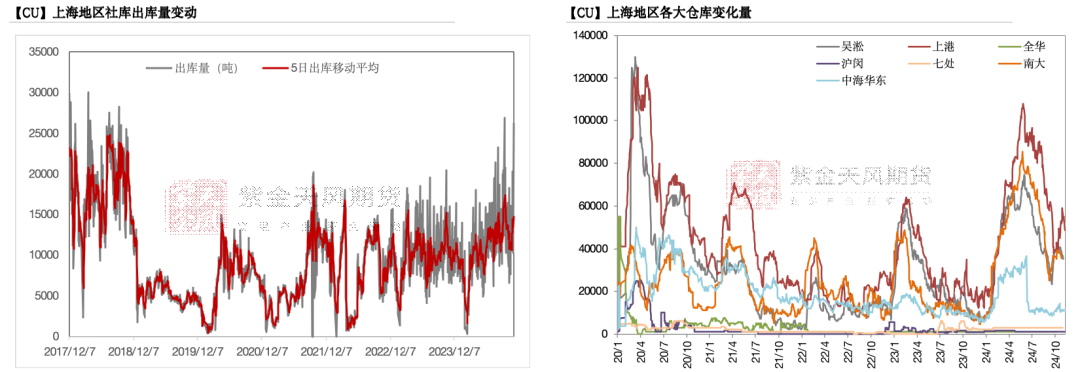

上海地区社会库存

本周初,上海库存略降至14.3万吨左右。铜价回落后部分下游点价提货积极,导致库存有所下降。从单日出库量来看,价格回落后基本维持在日均12000吨以上。

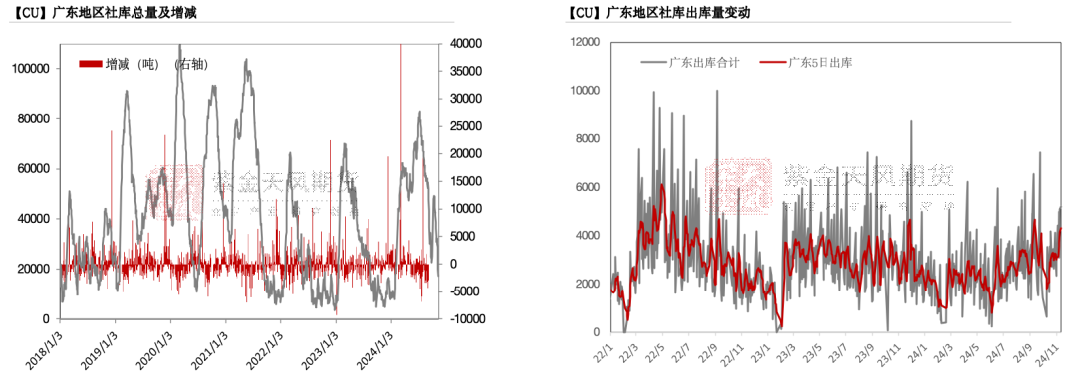

广东地区社会库存

本周初,广东地区库存总量继续下降至1.72万吨左右,单日出库量高达5000吨左右,铜价回落后刺激部分消费。

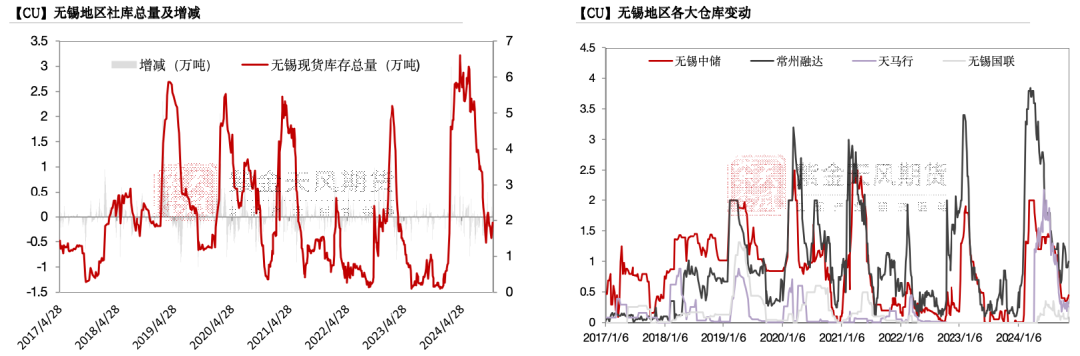

无锡地区社会库存

本周初,江苏无锡地区库存略增至1.93万吨,主流仓库均有增加。

CFTC持仓

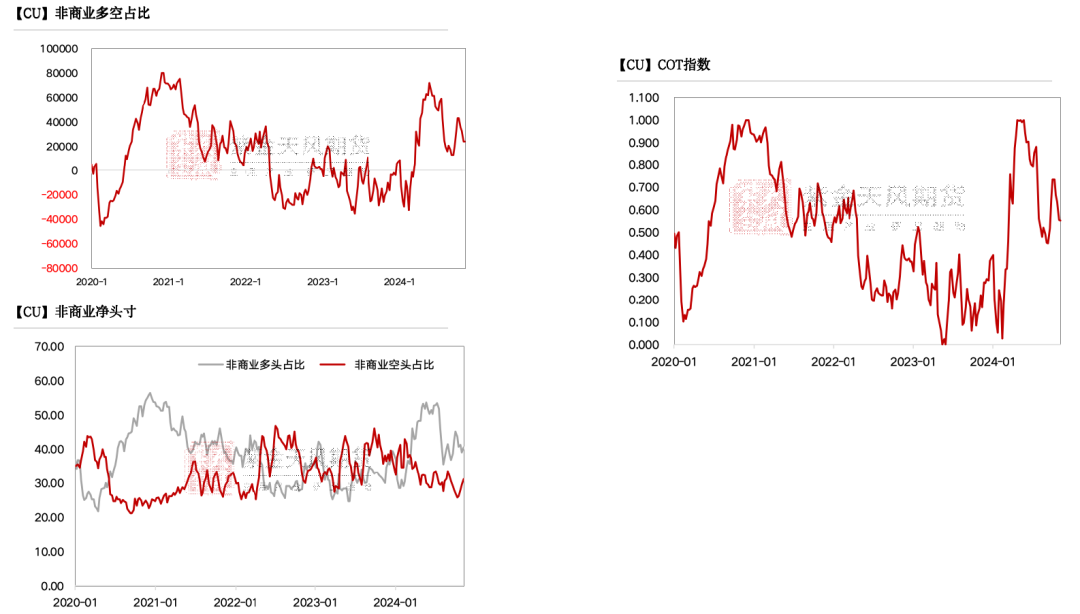

从11月5日的CFTC持仓来看,非商业多头与空头持仓占比分别为40.5%、31.1%,多头增加1.4%,空头增加0.6%,市场操作积极性增加。

非商业净多头持仓为23670张,COT指标不变,铜价强势持续减弱。

发表评论