华创证券张瑜:9月全球投资十大主线

- 生活

- 2024-10-13 23:03:13

- 41

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源: 一瑜中的

核心观点

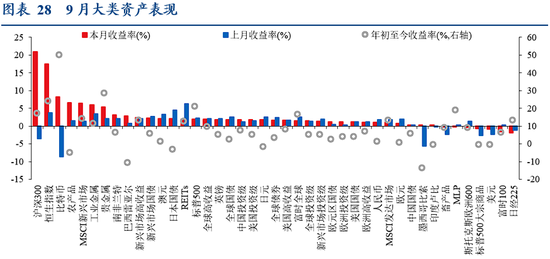

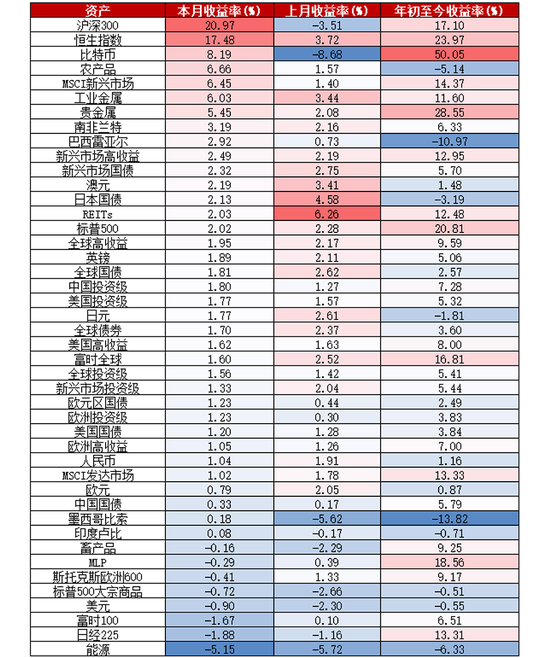

9月全球大类资产总体表现为:全球债券(1.70%)>全球股票(1.60%)>人民币(1.04%)> 0%>大宗商品(-0.72%)>美元(-0.90%)。

报告摘要

十张图速览全球资产脉络。

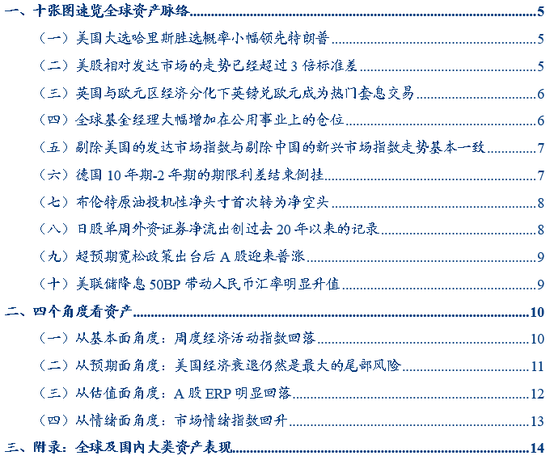

1、美国大选哈里斯胜选概率小幅领先特朗普。截至2024年9月30日,哈里斯当选的预测概率为55%,较特朗普的胜选概率高出6个百分点。对比哈里斯与特朗普的政策,映射到美股行业层面,典型的差异较大的行业包括能源以及金融。如果哈里斯获胜的概率增加,理论上将利空金融和传统能源行业。

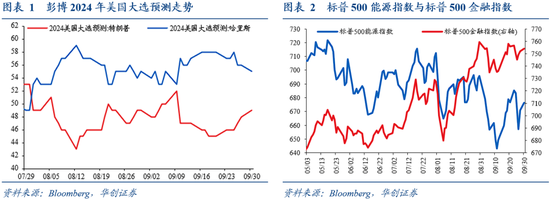

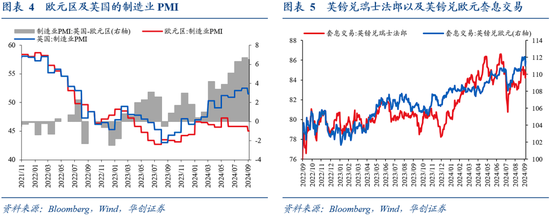

2、美股相对发达市场的走势已经超过3倍标准差。MSCI美股与MSCI全球发达市场(不含美国)两个指数之比已经超过1970年以来的均值加3倍标准差。尽管由于强劲盈利和科技变革,美股可能在短期内保持领先地位,但历史周期表明,随着国际市场的复苏和估值调整,美股的主导地位可能会减弱。

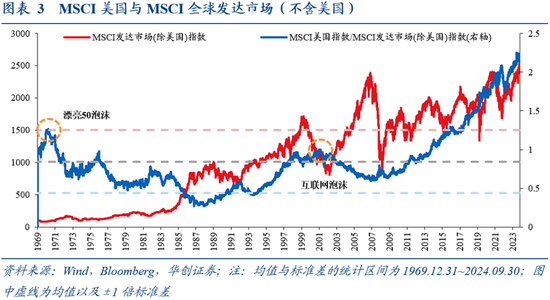

3、英国与欧元区经济分化下英镑兑欧元成为热门套息交易。2024年以来,英国与欧元区经济走势出现分化。同时,英国央行表示不急于降息,与欧央行的宽松政策形成对比。随着美元兑日元套息交易失去吸引力,叠加英国和欧元区经济走势、货币政策分化,英镑兑欧元逐渐成为热门套息交易策略之一。

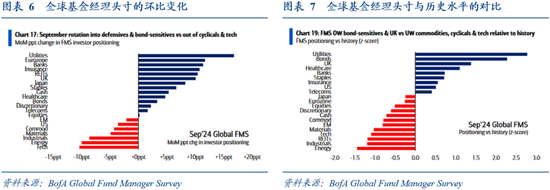

4、全球基金经理大幅增加在公用事业上的仓位。根据2024年9月的美国银行全球基金经理调查,基金经理相比8月增加了在公用事业、欧元区以及债券上的仓位,减少了在科技、能源以及工业的仓位。与历史水平相比,基金经理在公用事业、债券和英国的配置过高,在能源、工业和REITs的配置过低。

5、剔除美国的发达市场指数与剔除中国的新兴市场指数走势基本一致。新兴市场的概念旨在分散投资不同市场,鼓励资本流向发展中国家。如今剔除中美两个经济超级大国后,新兴市场和发达市场之间的界限不再清晰。过去3年,剔除中国的新兴市场指数与剔除美国的发达市场指数的走势基本一致。

6、德国10年期-2年期的期限利差结束倒挂。地缘担忧引发的避险需求下,德债收益率明显下行。截至9月30日,两年期德国国债收益率下行至2.07%,为2022年12月以来的最低水平。与此同时,德国两年期国债收益率自2022年11月以来首次低于10年期国债,标志着德国收益率曲线开始正常化。

7、布伦特原油投机性净头寸首次转为净空头。2024年9月,投机者对原油的看跌头寸达到了历史最高水平。其中,9月10日至9月23日,布伦特原油投机性净头寸转为净空头,为2011年1月以来的首次。背后的原因是,市场预测OPEC+以外的国家石油产量可能增加,此外还有对全球工业疲软的担忧。

8、日股单周外资净流出创过去20年以来的记录。2024年9月13日~9月19日单周,日本股市外资证券净流出213.4亿美元,创过去20年以来的记录。日股后续走势与日央行货币政策走向密切相关。日本央行宽松态度或对日股走势有进一步支撑,但新任首相石破茂偏鹰派的货币政策倾向或造成扰动。

9、超预期宽松政策出台后A股迎来普涨。2024年9月24日以来,随着人民银行出台一系列超预期的政策,叠加9月政治局会议明确当前处于政策底,A股迎来了普涨行情。2024年9月,MSCI中国指数跑赢MSCI新兴市场(除中国)22个百分点,为1999年6月以来的最大幅度。

10、美联储降息50BP带动人民币汇率明显升值。2024年9月18日,美联储如期启动降息,离岸人民币汇率明显升值,从2024年9月17日的7.1109回升到9月26日的6.9730。展望后续人民币汇率走势,我们依然维持弹性加大的判断,人民币汇率的持续升值尚需要看到国内经济数据企稳回升。

风险提示:美联储货币政策超预期,全球地缘风险加剧。

报告目录

报告正文

一、十张图速览全球资产脉络

(一)美国大选哈里斯胜选概率小幅领先特朗普

根据彭博2024年美国大选预测来看,截至2024年9月30日,哈里斯当选的预测概率为55%,相比特朗普当选的预测概率49%高出6个百分点。对比哈里斯与特朗普的政策,映射到美股行业层面,差异较大的行业包括能源以及金融:1)哈里斯获胜将继续投资可再生能源领域,而如果特朗普获胜则转而支持化石能源;2)特朗普获胜或将延续削减金融监管的政策,而哈里斯获胜可能加强金融监管。

从哈里斯以及特朗普在金融以及能源领域的政策差异看,如果哈里斯获胜的概率增加,理论上将利空金融和能源行业指数。我们梳理了近期标普500能源指数与标普500金融指数的走势,可以发现2024年9月10日总统辩论之后,彭博预测的特朗普胜选概率明显回落,而特朗普获胜利好的标普500能源指数、标普500金融指数也在2024年9月11日-9月30日间分别跑输标普500指数0.7和2.7个百分点。

(二)美股相对发达市场的走势已经超过3倍标准差

我们统计了MSCI美股与MSCI全球发达市场(不含美国)的相对表现,发现两个指数之比已经超过1970年以来的均值加3倍标准差。对比过去历史上两轮美股泡沫,漂亮50泡沫时期的两个指数之比超过了1倍标准差,而互联网泡沫时期的两个指数之比仅在1倍标准差之内。尽管由于强劲的盈利和科技变革,美国股市有可能在短期内保持领先地位,但历史周期表明,随着国际市场的复苏和估值调整,美股的主导地位可能会减弱。

(三)英国与欧元区经济分化下英镑兑欧元成为热门套息交易

2024年以来,英国与欧元区经济走势出现分化。2024年4月,英国的制造业PMI已经回升到荣枯线之上,而截至2024年9月,欧元区的制造业PMI仍然显著低于荣枯线。与此同时,英国央行表示不会急于降息,这与美联储和欧洲央行已启动的宽松政策形成对比,令英镑兑欧元汇率持续上升。随着美元兑日元套息交易失去吸引力,叠加英国和欧元区经济走势、货币政策分化,英镑兑欧元逐渐成为热门的套息交易策略之一。

(四)全球基金经理大幅增加在公用事业上的仓位

根据2024年9月的美国银行全球基金经理调查,全球基金经理相比8月增加了在公用事业、欧元区以及债券上的仓位,同时减少了在科技、能源以及工业的仓位。与历史水平相比,全球基金经理对公用事业、债券和英国的投资比例过高,同时在能源、工业和REITs的投资比例过低。

(五)剔除美国的发达市场指数与剔除中国的新兴市场指数走势基本一致

新兴市场的概念起源于40年前的国际金融公司,旨在通过分散投资于不同发展阶段的市场,鼓励西方资本流向发展中国家。如今剔除中美两个经济超级大国后,新兴市场和发达市场之间的界限变得模糊不清。过去3年中,彭博除中国以外的新兴市场指数与彭博除美国以外的发达市场指数的表现几乎完全相同。

(六)德国10年期-2年期的期限利差结束倒挂

地缘政治担忧引发的避险资产需求下,德国债券大幅上涨。截至2024年9月30日,两年期德国国债收益率下行至2.07%,为2022年12月以来的最低水平。与此同时,德国两年期国债收益率自2022年11月以来首次低于10年期国债收益率,标志着德国收益率曲线开始正常化。

(七)布伦特原油投机性净头寸首次转为净空头

2024年9月,投机者对原油的看跌头寸达到了历史最高水平,规模甚至超过了2020年疫情初期。2024年9月10日至9月23日,布伦特原油投机性净头寸转为净空头,为2011年1月以来的首次。背后的原因是,市场预测OPEC+以外的国家石油产量可能增加,导致明年原油供过于求。此外,对全球工业疲软的担忧也进一步打压了市场情绪。

(八)日股单周外资证券净流出创过去20年以来的记录

2024年9月13日-9月19日单周,日本股市外资证券投资净流出213.4亿美元,创过去20年以来的记录,或与全球套息交易的平仓有关。而日股后续走势与日央行货币政策走向密切相关。2024年9月24日,日本央行总裁植田和男表示,日本央行在制定货币政策时可以花得起时间观察金融市场和海外经济发展情况,暗示央行并不急于进一步加息。日本央行宽松态度或对日股走势有进一步支撑,但日本新任首相石破茂的货币政策倾向或对日本股市走势造成扰动。石破茂当选自民党第28任总裁后,日经225在9月30日单日大幅下跌4.8%。

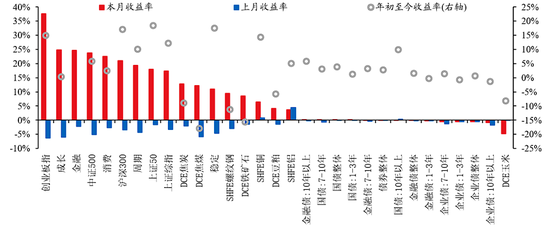

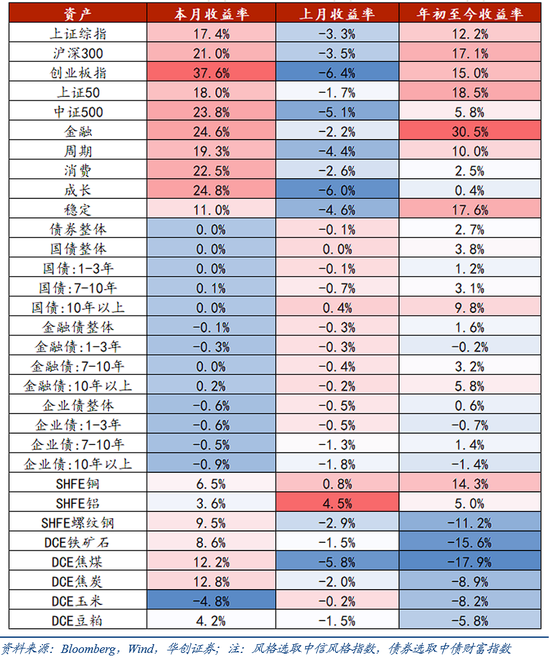

(九)超预期宽松政策出台后A股迎来普涨

2024年9月24日以来,随着人民银行出台一系列超预期的政策,叠加9月政治局会议可以明确当前处于政策底,A股迎来了普涨行情。从9月24日至9月30日,上证指数、沪深300、创业板指、中证500、恒生指数分别上涨了21.37%、25.06%、42.12%、27.78%和15.82%。此外,2024年9月,MSCI中国指数跑赢MSCI新兴市场(除中国)22个百分点,为1999年6月以来的最大幅度。

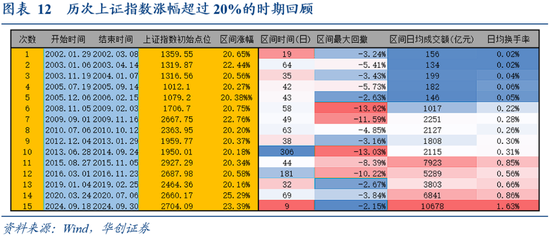

与此同时,我们统计了2002年以来历次上证指数涨幅超过20%的时期,可以发现本轮A股从底部上涨20%所用的时间是最短的。从2024年9月18日至9月30日,上证指数仅用了9个交易日即上涨了23.39%,且区间最大回撤仅为-2.15%。此外,本轮上证指数上涨中区间日均成交额超万亿元,且日均换手率达到了1.63%。

(十)美联储降息50BP带动人民币汇率明显升值

2024年9月18日,美联储如期启动降息,将联邦基金利率由5.25%-5.5%下调50bp至4.75%-5.00%。随着美联储降息预期落地,离岸人民币汇率明显升值,从2024年9月17日的7.1109回升到9月26日的6.9730。展望后续人民币汇率走势,我们依然维持弹性加大的判断,人民币汇率的持续升值尚需要看到国内经济数据企稳回升。

二、四个角度看资产

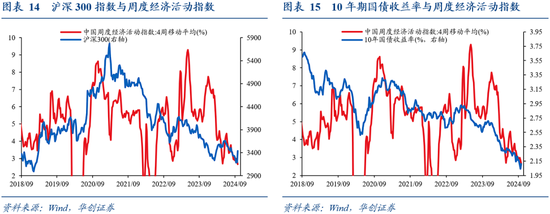

(一)从基本面角度:周度经济活动指数回落

华创宏观周度经济活动指数是衡量经济基本面状况的高频指数,可以通过资产价格与周度经济活动指数的走势观察股债资产价格与经济基本面的背离状况。我们对华创宏观中国周度经济活动指数的4周移动平均与10年期国债收益率以及沪深300指数做时差相关分析,发现过去四年来两者的时差相关系数分别为0.56和0.48。

铜金比通常被认为是美债收益率的领先指标,其背后的原理是:铜具有工业属性,被广泛应用于电子电气、家电、机械、建筑等领域,铜的需求通常反映了实体经济的活跃程度;而黄金具有价值储藏功能和避险价值。铜金比可以作为市场对风险资产的偏好和对美国国债安全的感知程度的指标。

美国油气开发企业的垃圾债相对于垃圾债整体市场的回报表现与油价走势高度一致。油价上涨不利于实体经济中的大多数行业,但有助于改善油气开发企业的财务状况,降低该行业公司债的信用利差水平。

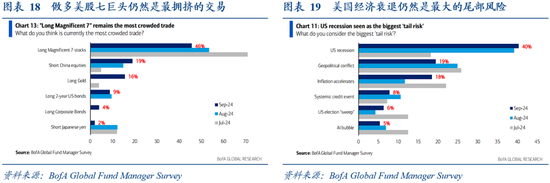

(二)从预期面角度:美国经济衰退仍然是最大的尾部风险

根据美银全球基金经理调查报告,美国经济衰退仍然是最大的尾部风险。2024年8月,39%的基金经理认为美国经济衰退是最大的尾部风险,其次是地缘冲突(25%),第3位是通胀维持高位(12%)。到了2024年9月,40%的基金经理认为美国经济衰退是最大的尾部风险,其次是地缘冲突(19%),第3位是通货膨胀加速(18%)。

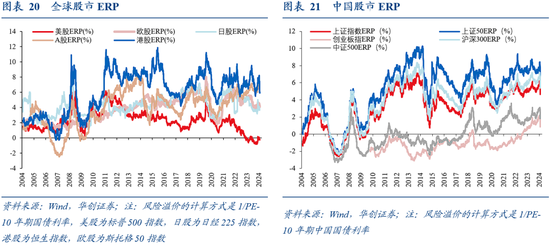

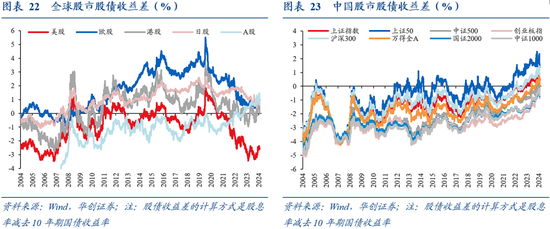

(三)从估值面角度:A股ERP明显回落

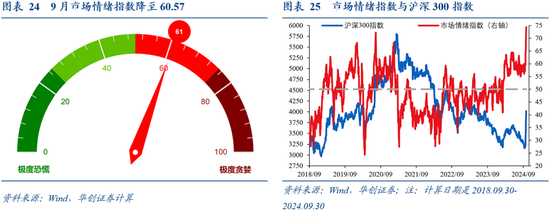

(四)从情绪面角度:市场情绪指数回升

通过五个指标合成情绪指数,包括股价动量、避险需求、看涨期权/看跌期权、低等级信用债需求、市场波动率等。其中,股价动量是沪深300指数与125个交易日移动平均之差,避险需求是沪深300与国债财富指数月度涨跌幅之差,看涨期权/看跌期权是上证50ETF看涨期权与看跌期权成交量之比,低等级信用债需求是中债AAA企业债与AA企业债收益率之差,而市场波动率采用的是上证50ETF期权波动率。

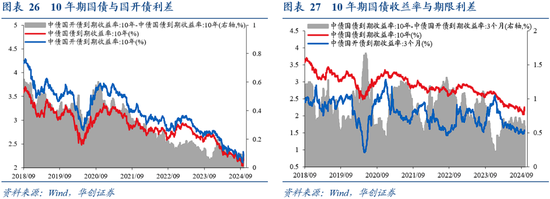

10年国债是无风险利率的标杆品种,我国债券市场成交最活跃的品种有两个:一个是10年国开债,一个是10年国债。两者波动趋势基本一致,但波动幅度不同,这种偏差可以反映债券市场的情绪。此外,长短端利差拉大、收益率曲线陡峭是资金套利的基础,也是债券牛市的基础。

三、附录:全球及国内大类资产表现

发表评论