软着陆还是硬着陆?美国银行业财报指向:不着陆!

- 旅游

- 2024-10-13 17:12:02

- 51

转自:华尔街见闻

消费者支出保持稳健,信贷条件适度放宽,加上预期的通胀缓解和利率下降,都为美国经济“不着陆”提供了支撑。

近期,全球资本市场关于美国经济“软着陆”还是“硬着陆”的争论甚嚣尘上。不过,最新公布的银行业绩报告却指向了 一种新的可能性:美国经济可能根本不会“着陆”。

所谓不着陆,通常是指经济在高增长后没有经历预期的放缓或衰退,而是继续保持强劲的增长势头,但通胀水平也未能得到有效控制,导致美联储几乎没有降息空间的情况。股票一方面受益于强劲的经济表现,另一方面也会受到无风险利率上升的压制,整体呈现震荡走势。

摩根大通和富国银行上周五均报告称,信用卡消费增长放缓,信用卡逾期付款增加。例如,摩根大通信用卡服务销售额(不包括商业信用卡)同比增长近7%,低于第二季度近8%的增幅,且第一季度增幅超过9%。

表面看来,这似乎表明经济活动正在放缓,但摩根大通首席财务官Jeremy Barnum认为,这更多是疫情后消费模式正常化的结果,而非经济衰退的预兆。他补充称,旅游和娱乐支出回落的同时,零售消费依然稳健,这表明消费者信心并未动摇。

具体而言,Barnum解释道,走出疫情的艰难时期后,旅游和娱乐支出出现了“大幅转向”,“因为人们进行了大量的旅行,他们预订了以前从未有过的游轮,每个人都经常出去吃饭,等等。这种情况现在已经恢复正常。”

通常情况下,这类支出的减少可能意味着从可自由支配支出转向必需消费品,即汽油或食品杂货等日常必需品。这通常表明消费者正在为更糟糕的经济环境做准备。

但摩根大通的消费者数据中并未显示这种情况。例如,该行没有看到零售消费疲软迹象。进一步,Barnum表示:

“因此,总体而言,我们认为(消费者)支出模式是稳健的,这与消费者基本面稳固的说法一致,也与当前经济‘不着陆’情景的中心预测一致。”

同样,银行高管们认为,部分信用卡逾期付款增加可以追溯到2021-2022年间特殊时期发放的贷款。

当时,由于政府刺激措施和被迫储蓄,许多借款人的资金状况异常充裕。在这些条件下,某些借款人获得了在正常情况下难以获得的信贷。但总的来说,华尔街银行们认为这些问题贷款的规模总体可控。

富国银行首席执行官Charlie Scharf周五认为,通胀放缓和利率下降将缓解消费者压力,尤其是低收入群体:

“通胀放缓和利率开始下降的好处应该会惠及所有客户,尤其是那些收入较低的客户。”

值得一提的是,有媒体分析称,信用卡注销率的上升也可能反映出信贷环境正在放松,有利于经济增长。例如,摩根大通表示,今年其预期的信用卡净注销率约为 3.4%,低于其在承销新信用卡债务方面的长期目标。媒体认为,这意味着该银行可以向更广泛的客户提供贷款,或者让客户多借一点,即使违约率略有上升,仍能保持盈利。

面对这些迹象,富国银行和摩根大通都继续看好信用卡业务的增长前景。摩根大通告诉分析师,尽管较低的利率可能会减缓该银行 2025 年的核心净利息收入,但到明年年中,但银行预期循环信用卡余额的增长可能会开始帮助其再次增长。为了把握市场机遇,银行正在推出新的信用卡产品,如富国银行最近与Expedia合作推出的旅行奖励卡。

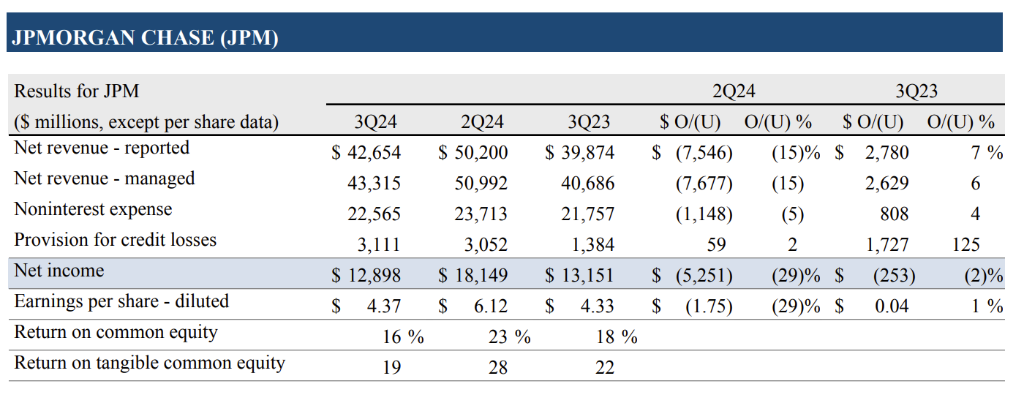

总的来说,部分华尔街大行的业绩和高管的观点,似乎暗示美国经济正处于一种“不着陆”状态。例如,华尔街见闻提及,摩根大通表现优异,营收、利润皆超预期。同时,消费者支出保持稳健,信贷条件适度放宽,加上预期的通胀缓解和利率下降,都为美国经济“不着陆”提供了支撑。

然而,分析人士提醒,仍需密切关注未来经济指标的变化,以确认这一趋势能否持续。随着全球经济形势的不断变化,“不着陆”的说法是否能经受住时间的检验,仍有待进一步观察。

、

发表评论