业绩爆了!单季大赚近百亿!拟分红45亿!

- 旅游

- 2024-10-29 22:21:06

- 52

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

生猪价格高位运行,助力养殖企业业绩大增。

仅今年第三季度,牧原股份(002714)盈利就超过百亿元,公司也拟实施大手笔分红。

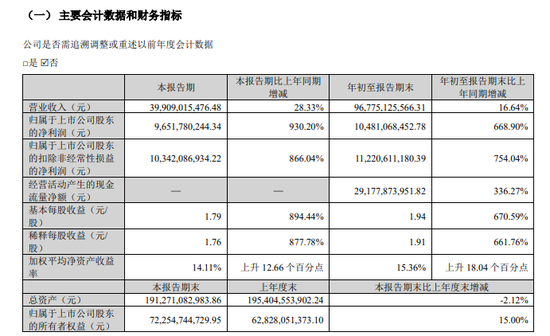

10月29日晚间牧原股份发布三季报显示,今年1月至9月,该公司实现营业总收入967.75亿元,同比增长16.64%;实现扣非净利润112.21亿元,同比增长754.04%;归母净利润104.81亿元,同比增长668.90%。

其中第三季度单季,净利润96.52亿元,同比增长930.2%。

29日晚间牧原股份同时公告,拟向全体股东每10股派发现金红利8.31元,分红总额45亿元(含税),占公司2024年前三季度净利润的40.06%。

今年前三季度,生猪价格实现底部反转,养殖企业盈利能力获得大幅提升。

据牧原股份此前披露,今年1月至9月,该公司累计销售生猪5014.4万头,其中,商品猪、仔猪、种猪出栏量分别为4513万头、461万头、41万头。

第三季度牧原股份共销售生猪1775.6万头,同比增长6.04%;其中,商品猪1615万头,仔猪151.3万头,种猪9.3万头。同时,公司商品猪销售均价保持在高位,7月至9月分别为18.3元/公斤、19.71元/公斤、18.65元/公斤。

价格高位运行的同时,牧原股份的养殖成本也在进一步下探。

据披露,年初至今牧原股份生猪养殖完全成本呈持续下降趋势,9月成本已略低于13.7元/kg,相较于今年年初15.8元/公斤,已降本2元/公斤,降幅超10%,降本增效效果显著。

根据计划,牧原股份生猪养殖完全成本预计年底进一步降到13元/公斤。牧原股份表示,后续成本下降将主要来自生产效率的提升和精细化管理上,公司有信心实现年底13元/公斤的成本目标。

经营业绩好转,无疑带动公司现金流情况及财务结构持续改善。

据牧原股份披露,今年前三季度该公司经营活动产生的现金流量净额为291.78亿元。截至2024年三季度末,公司资产负债率为58.38%,较二季度末下降3.43%。

此外,牧原股份在融资方面也获得突破。10月20日牧原股份曾公告,签订股票回购增持再贷款合同,以年化利率2.25%的低利率成本获得24亿元专项贷款,持续优化融资结构、降低融资成本。此前,牧原股份发布公告称,拟使用30亿元至40亿元进行股份回购,回购的股份将全部用于员工持股计划或股权激励计划。

四季度生猪养殖行业正逐步走进传统旺季。

2024年10月25日农业农村部针对四季度生猪市场走势表示,随着猪肉消费进入旺季,猪价大幅波动的可能性较小,生猪养殖头均利润有望保持在正常水平。

“进入10月份以来,养殖端生猪出栏积极性提升,生猪供应充沛,且随着气温下降,终端猪肉需求增加,导致10月生猪屠宰量环比继续增加。”卓创资讯分析师朱泽坤表示,10月份样本企业生猪出栏计划环比增幅3.74%,连续4个月环比增加。由于三季度猪价处于偏高水平,养殖盈利相对丰厚,养殖端压栏惜售现象较多。当前养殖端出栏积极性提升,叠加前期部分压栏增重的生猪陆续进入出栏阶段,共同导致10月份生猪出栏增加。

他表示,随着11月全国气温继续下降,终端需求仍有提升空间,且南方腌腊即将陆续开始,白条猪肉需求继续增加。同时考虑前期补栏的二次育肥猪源陆续进入出栏阶段,生猪供应或仍较充沛,因此预计11月份生猪屠宰量或继续增加。

对于牧原股份,国泰君安最新研报称,目前公司PSY和存活率继续提升,往后看前期玉米、豆粕价格下降将继续降低养殖成本,同时各生产指标还有继续改善的空间,预计公司在2024年全年养殖头均盈利丰厚。另外,前三季度利润丰厚改善公司经营性现金流,同时叠加资本开支已在下降趋势,预计公司在2024年下半年负债率有望继续下降。

开源证券在最新研报中分析,牧原股份回购股份彰显信心,预计2024年下半年猪价高位运行,公司成本稳步下降,业绩进入高兑现阶段。近期我国宏观政策持续加码,对资本市场、宏观经济及居民消费进行强力支持,回购便利叠加消费向好,公司有望充分受益。

发表评论