IPO雷达|华昊中天通过港交所聆讯:收入靠单一产品,同行竞品多

- 旅游

- 2024-10-29 12:33:04

- 42

记者|张乔遇

近日,又一家生物医药公司北京华昊中天生物医药股份有限公司(简称:华昊中天、公司)通过港交所聆讯开启招股,建银国际与中信建投国际为联席保荐人。

公告显示,公司拟全球发售股份1458.80万股,中国香港发售股份145.88万股,国际发售股份1312.92万股;2024年10月23日至10月28日招股,预期定价日为10月29日;发售价将为每股16—22港元,每手买卖单位为200股。

华昊中天是一家合成生物学技术驱动的生物医药公司,致力于开发肿瘤创新药,公司曾在2022年6月30日递交科创板上市申请,经过两轮问询后,最终于2023年5月23日主动申请撤回公开发行股票在科创板上市的决定。

2024年8月12日,华昊中天转而赴港IPO,于10月18日通过聆讯,预期股份将于2024年10月31日开始在香港联合交易所买卖。

收入靠单一产品,同行竞品多

截至最后实际可行日期,华昊中天拥有一种已商业化产品及19种其他管线候选药物。优替德隆是一种微管蛋白抑制剂,与明星药物多西他赛、紫杉醇一样用于治疗乳腺癌、非小细胞癌、胃癌、食管癌、前列腺癌。

根据界面新闻此前报道,优替德隆获批上市前,华昊中天并未有营业收入,2021年3月,优替德隆注射液获得国家药监局的批准进行商业化,用于治疗接受过至少一种蒽环类或紫杉类药物化疗方案的复发或转移性乳腺癌患者。2021年全年,公司7106.40万元的营业收入均系优替德隆药物销售收入。由于未纳入医保,优替德隆相较于紫杉醇更昂贵的治疗费用,也让不少患者望而却步。

本轮披露招股书显示,2023年1月,该产品进入2022年国家医保药品目录。2023年3月1日执行谈判价,销量自2022年的18483瓶增加387.0%至2023年的90021瓶,截至2024年1-5月的销量为38577瓶,同比增加4.6%,同时优替德隆注射液的价格下降超过60%。

未进入医保目录前,若按照年治疗8个周期测算,不考虑赠药政策,优替德隆注射液年治疗费用达11.84万元,若采用赠药政策,自付年治疗费用约5.92万元,患者治疗经济负担高于大部分已进入医保目录的处于相似治疗定位的其他化疗药物。2023年3月正式执行医保价格后,按照年治疗8个周期测算(若假设报销比例为70%),患者年自付治疗费用大幅下降至约1.09万元,降幅超过80%。

目前华昊中天的核心产品和部分候选产品的开发和商业化主要依赖于单一的活性药物成分优替德隆,公司目前主要在中国销售及营销优替德隆注射液。

2022年至2023年及2024年5月31日(报告期内),华昊中天的收入分别为3282万元、6663.5万元、2856.4万元;毛利率分别高达72.8%、70.3%、85.1%;净利润分别为-1.61亿元、-1.896亿元、-5745.3万元。

需要指出的是,境内已获批上市治疗乳腺癌的与优替德隆注射液处于同一治疗定位的化疗药物众多,上市时间久、已纳入医保,广泛应用于多个癌种以及乳腺癌的不同分期、分型治疗。这些药物采用口服,或每周、每三周一次注射给药,且其中多数在使用前无需抗过敏预处理。

优替德隆注射液的临床推荐使用方法为连续注射给药5天,每天给药一次,静脉滴注1.5小时左右,21天为一个治疗周期;优替德隆注射液需与卡培他滨口服片联用,后者每日口服2次,在餐后30分钟内口服,连续服用14天休息7天,以21天为一个周期。此外,为预防抗过敏反应,优替德隆注射液在使用前需要进行预处理,即患者使用优替德隆注射液前需注射和服用多种抗过敏药物,以预防可能出现的过敏反应。

营销开支大增,研发投入下滑

公司仅有单一产品获批且处于早期商业化阶段,对应的销售及分销开支金额扩大,从2021年的5808.15万元增加至报告期各期的9791.0万元、9539.7万元和2927.8万元。其中包括营销开支、员工成本、以权益结算的股份为基础的付款开支及差旅费、业务招待费等。

公司营销开支占比逐年扩大,从2022年的28.8%增加至2024年1-5月的44.6%,其中主要包括会议及讲座费用和向销售推广机构支付的推广开支。

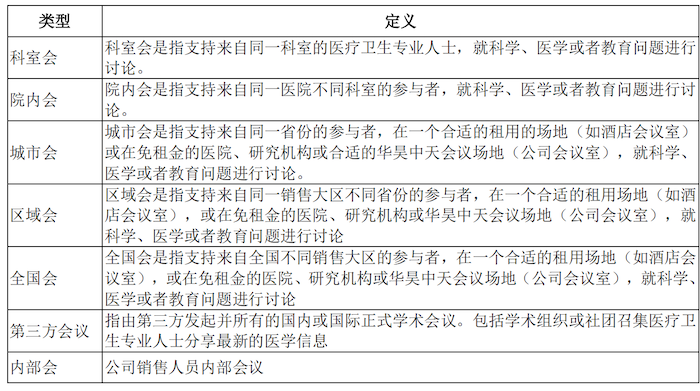

根据公司此前披露,开展的市场推广会议主要包括科室会、院内会、城市会、区域会、全国会等。科室会、院内会主要就发行人产品临床应用范围、临床进度情况以及治疗效果进行交流讨论;城市会、区域会、全国会规模较大主要是宣传发行人产品,分享产品临床进度、临床研究成果以及临床病例情况。

同时,华昊中天的销售团队负责向分销商销售产品,内部营销团队及销售推广机构通过负责产品的推广。报告期各期华昊中天分别有47名、62名和52名分销商,均为独立第三方。

上述分销商系华昊中天报告期的客户,主要向医院及药房销售产品。报告期各期,公司来自前五大客户收入分别为2680.6万元、5894.7万元、2400.7万元,分别占总收入的81.6%、88.5%和84.0%,重度依赖数量有限的分销商。

与此对应的,是公司研发费用有所下滑。报告期华昊中天的研发费用分别为8273.9万元、1.26亿元、4382.5万元。其中,2024年5月31日的研发费用率同比下滑了24.67%。

股权分散

华昊中天的历史可追溯至2002年7月11日,由Tang Li(唐莉)与Qiu Rongguo(邱荣国)两名美籍华人博士联合创立,二人为夫妻关系。

本次IPO,华昊中天的现有股东持股比例不高且较为分散,公司表示并无控股股东。Tang Li(唐莉)博士直接持有华昊中天约1.03%的已发行股本,并通过她控制的几家公司(Baygen QT Inc.、北京北进缘、珠海华欣、珠海华锦、珠海京蓉及珠海华蓉)合计持有公司约28.44%的已发行股本。其配偶Qiu Rongguo(邱荣国)博士与Tang Li博士构成同一股东组别,他们合计有权行使公司约29.47%(略低于30%)的投票权,成为单一最大股东组别。

根据2022年9月15日的共同控制协议,Tang Li(唐莉)博士与Qiu Rongguo(邱荣国)博士在股东大会进行表决前需相互讨论,并在无法达成共识时以Tang Li(唐莉)博士的意见为准,Qiu Rongguo(邱荣国)博士需据此进行表决。

本次IPO,华昊中天的募投项目主要为资助进行中及计划进行的核心产品临床试验;资助核心产品以外的进行中及计划进行的临床试验、产品临床前研究、核心产品研究者发起试验;加强国内商业化能力及建立全球营销网络;扩大产能(公司计划改进在成都的生产设施的生产工艺及质量,并为优替德隆新适应症建立生产能力)。

发表评论