中国银河投行业务由盛到衰背后承揽质控都偏弱 股权储备项目寥寥前景黯淡

- 旅游

- 2024-10-25 20:03:05

- 48

登录新浪财经APP 搜索【信披】查看更多考评等级

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

相关文章:(1)华泰证券 (2)西部证券(3)国融证券 (4) 甬兴证券 (5)国信证券 (6)招商证券 (7)东兴证券 (8)华西证券 (9)长江证券 (10)瑞信证券 (11)海通证券② (12)国泰君安 (13)民生证券 (14)东北证券 (15)长城证券 (16)广发证券 (17)华安证券 (18)国元证券 (19)国金证券 (20)平安证券 (21)中原证券 (22)开源证券 (23)中国银河

出品:新浪财经上市公司研究院

作者:IPO再融资组/郑权

近日,证监会公布了对中国银河的监管措施,中国银河因债券投行业务违规、内控、廉洁从业管理等问题被责令改正。

目前,中国银河的投行业务主要依赖债券承销业务,股权投行业务收入近两年少到可以忽略不计,尤其是IPO承销业务连续两年颗粒无收。中国银河目前股权储备投行项目仅3家,未来收入也将十分有限。

历史上,中国银河的投行业务收入曾位居第一梯队;如今却排在第三梯队后面,无论是项目承揽还是质控方面都乏善可陈。作为营收排名前五的券商,中国银河比较依赖经纪、自营等靠行情吃饭的业务,而投行业务却严重“偏科”,大而不强的中国银河很难成为券商航母。

承揽质控皆偏弱

近日,证监会公布了对中国银河责令改正的监管措施,中国银河存在在部分项目中未勤勉尽责;未识别出个别项目非市场化发行;个别项目债券发行结果公告未披露银河证券认购债券情况;个别员工通过他人代领年终奖金逃避缴纳税款;薪酬递延支付执行不到位;质控、内核核查把关不严;对子公司廉洁从业管理不到位;部分项目聘请第三方中介机构信息披露不到位等问题。

此外,时任分管债券业务投行委副主任韩志谦对上述相关问题负有责任,证监会对韩志谦采取出具警示函的行政监督管理措施。

从证监会的罚单可以看出,中国银河不仅存在业务上的违规,比如债券承销业务最禁忌的事项之一就是非市场化发行,可中国银河却没有勤勉尽责;中国银河还存在质控内核核查把关不严、合规不足(员工逃避缴纳税款)、廉洁从业管理不到位等深层次涉及公司治理等问题。

中国银河债券承销业务被责令改正,不仅对投行声誉会带来一定影响,也会对业绩造成一定影响。2023年,公司投行业务手续费净收入为5.48亿元,其中股权投行收入仅0.18亿元,可见公司大部分投行收入来自债券承销业务。

中国银河不仅在投行业务质量方面存在问题,股权项目承揽数量也不多。截至10月25日,公司股权投行储备项目(包括IPO、增发、配股、可转债、可交换债)仅3家,作为一家业绩行业排名前五的券商来说十分少。

中国银河3家股权投行储备项目包括2家IPO,1家定增收购项目,假设3家项目全部发行成功,根据三家项目预计募资及重组金额大致推算,中国银河可以获得1亿元左右的收入,这对于300亿元营收体量的公司而言显得微乎其微。

并且,中国银河3家IPO储备项目不一定能够全部成功。其中,汕头市超声仪器研究所股份有限公司IPO,被质疑“清仓式分红”;武汉元丰汽车电控系统股份有限公司IPO也被广泛质疑,如大客户集中、资产负债率高、实控人“伪造签名”踢出合伙人等。

2023年,中国银河实现营收336.44亿元,在行业中排名第4;2024年上半年,中国银河营收为170.86亿元,在行业中排第3。

与业绩排名前十的券商相比,中国银河的股权储备项目数量垫底。wind显示,截至2024年10月25日,中信证券、华泰证券、中国银河、国泰君安、广发证券、申万宏源、招商证券、中信建投、中金公司、海通证券的股权储备项目数量(正在进行中,以交易所受理为标准)分别为50家、19家、3家、17家、7家、18家、8家、23家、19家、16家;IPO储备项目数量分别为11家、8家、2家、5家、3家、9家、3家、6家、4家、4家。

截至10月25日,中国银河的股权投行储备项目数量仅是“一哥”中信证券的6%,差距非常大;而中国银河2024年上半年的营收是中信证券的56.6%。

股权投行业务位列第三梯队之后 IPO承销收入连续两年“交白卷”

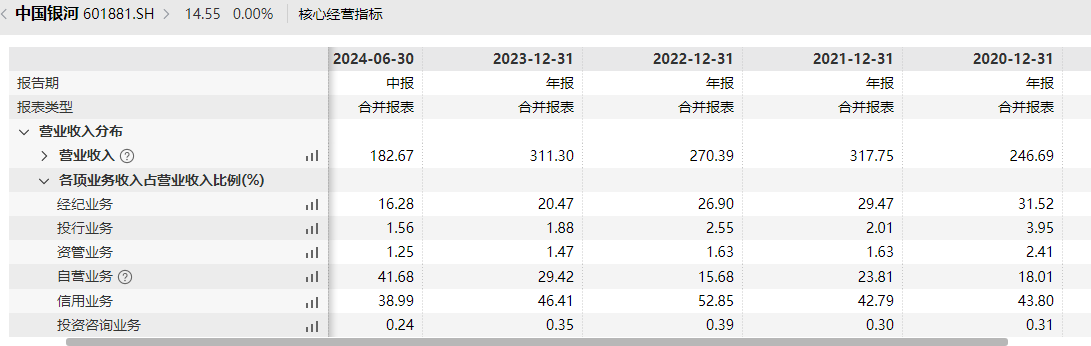

2024年上半年,营收排名前十的券商中信证券、华泰证券、中国银河、国泰君安、广发证券、申万宏源、招商证券、中信建投、中金公司、海通证券,投资银行手续费净收入占当期总营收的比例分别为5.75%、5.34%、1.56%、6.83%、2.86%、3.87%、2.97%、10.52%、14.38%、9.64%,中国银河的占比也是排名垫底。

wind显示,2023年,中国银河股权承销保荐收入为0.18亿元,在业内排名53名,IPO承销保荐收入为0,排名垫底。2024年前三季度,中国银河的股权承销保荐收入为0.11亿元,在业内排名31名;IPO承销保荐收入依旧为0。

从上述数据可以分析得出,中国银河的股权投行收入目前排在第三梯队以后,与其整体业绩不相匹配,与其他业绩排名前十的头部券商更是无法相提并论。

目前的券商投行业务第一梯队包括中信证券、中信建投、中金公司、国泰君安、华泰证券等投行;第二梯队包括国金证券、国信证券、申万宏源等;第三梯队包括国投证券、光大证券(维权)等股权投行收入常年排在前二十名的券商,其他投行可以视为第三梯队以后。

事实上,中国银河的投行业务收入尤其是股权投行收入并不是一直如此“拉胯”,2013年、2014年,也就是十来年前,中国银河的投行收入曾位列前十,跻身第一梯队。

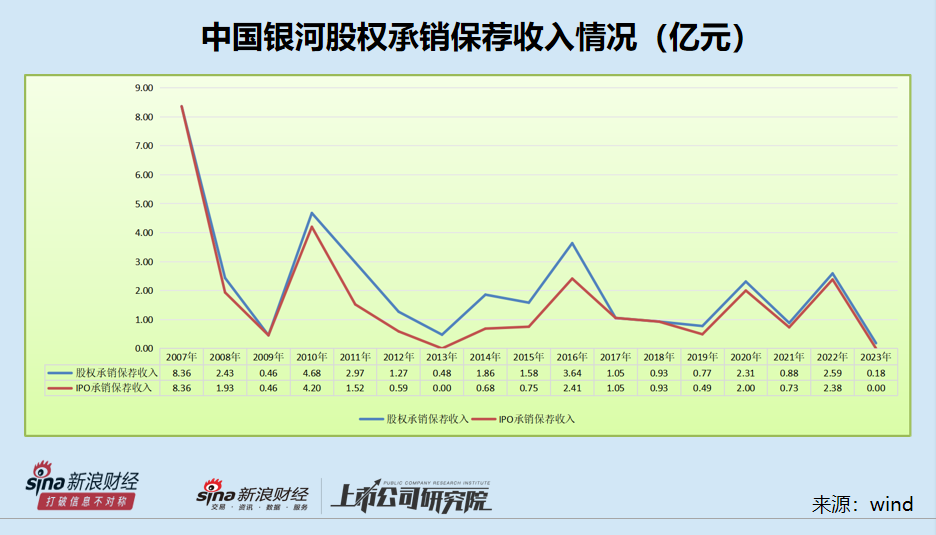

wind显示,中国银河2013-2023年的投行业务手续费净收入分别为3.9亿元、10.44 亿元、7.57 亿元、10.28亿元、5.57 亿元、5.31亿元、4.8亿元、 9.5亿元、6.19亿元、6.83亿元、5.48亿元;其中股权投行业务承销收入分别为0.48亿元、1.86亿元、1.58亿元、3.64亿元、1.05亿元、0.93亿元、0.77亿元、2.31亿元、0.88亿元、2.59亿元、0.18亿元;IPO承销保荐收入分别为0、0.68亿元、0.75亿元、2.41亿元、1.05 亿元、0.93 亿元、0.49亿元、2亿元、0.73亿元、2.38亿元、0。

从以上数据可以看出,中国银河的投行收入主要依靠债券承销收入,股权投行收入整体占比约20%。从2022年10月13日至今两年时间里,中国银河还没有成功保荐任何一家IPO企业上市,也没有相应的收入。

更重要的是,从2019年科创板试点注册制以来到2023年“8.27”政策之前这长达四年的时间里,中国银河都没有把握这一轮大周期做大股权投行业务,以后更难有机会实现弯道超车。

2007-2015年之间,中国银河曾作为中国神华、中国平安、国泰君安、中国人寿、中煤能源、交通银行、中国银行等大型企业IPO的保荐券商及承销商,投行地位可见一斑。但2015年以后,除了承销“兄弟公司”中金公司A股IPO外,中国银河再也没有承销过“巨无霸”企业,目前储备的2家IPO项目,预计募资额都仅3、4亿元左右。

执业质量频遭拷问

尽管中国银河储备的股权投行项目较少,但收到罚单不少。

2023年9月,中国银河及两名保代陈召军、姚召五被深交所通报批评,因为其在华耀光电科技股份有限公司IPO过程中违规操作,被深交所通报批评。违规问题有三:一是未按规定对发行人实际控制人作为一方当事人的重大诉讼进行充分核查;二是未督促发行人在招股说明书中充分披露对投资者作出价值判断和投资决策具有重要影响的事项;三是未及时核查关于发行人的重大负面舆情并主动向交易所报告。

2022年12月,中国银河两位保代方维,袁宗因保荐的帝欧家居(维权)集团股份有限公司可转债项目,发行人证券发行上市当年营业利润比上年下滑50%以上,被证监会采取暂不受理与行政许可(金麒麟分析师)有关文件3个月措施的决定。

2022年7月,中国银河两名保代李雪斌、梁奋,作为硅烷科技项目签字保荐代表人,未能通过全面核查验证在申报前发现并处理前述会计错报事项,未能勤勉尽责,因此被北交所出具警示函。

中国银河没有被罚的保荐项目也疑点重重,如已经撤回北交所上市申请的科伦塑业集团股份有限公司(科伦股份),在递交IPO申请前夕进行了重大会计差错更正,被质疑会计基础薄弱、内控不完善。科伦股份招股书中还存在多处信披“打架”的问题,公司及中国银河被交易所要求全面梳理完善招股书信息披露质量。此外,科伦股份平均一年多就换一次辅导机构,更换原因还涉嫌误导性陈述,中国银河是否勤勉尽责待考,详见《中国银河投行内控“三道防线”被质疑是否有效,多家IPO项目在保荐过程中还严重违规》等文章。

值得一提的是,在科伦股份递交上市申请后,由于定期报告中财务报告存在错误及股权代持,河北证监局对该科伦股份采取出具警示函的行政监管措施。尽管中国银河没有收罚单,但其匆匆辅导科伦股份的过程中是否勤勉尽责,要打上一个大大的问号。

“大而不强”背后业务结构偏科

尽管中国银河的整体业绩近两年经常跻身行业前五,但仍被业内人士质疑“大而不强”,主要是公司股权投行业务较弱,比较依赖靠行情吃饭的经纪业务、自营业务以及信用业务里面的融资融券利息收入。

2023年,中国银河实现营收311.3亿元,其中财富管理业务(包含经纪业务、信用业务等)收入为91.29亿元,投资交易业务(自营)收入为58.26亿元,两者合计149.55亿元,占当期总营收的比例为48%;而投行业务收入占比仅1.37%,严重偏科。

券商行业同质化严重是由来已久的问题,尤其是地域性中小券商的问题更甚。而作为头部券商的中国银河,也比较依赖同质化严重的经纪业务等,难见券商航母的成色。

并且,经纪业务的佣金率越来越低,如果没有交投活跃的行情或者用户渗透率的大幅提升,中国银河经纪业务的利润空间不大,该业务亟待向买方投顾为特征的财富管理转型。

发表评论