铁合金:关注矿山停减产持续性

- 旅游

- 2024-10-22 20:24:14

- 51

来源:紫金天风期货研究所

【20241022】铁合金周报:关注矿山停减产持续性

主要观点:锰硅

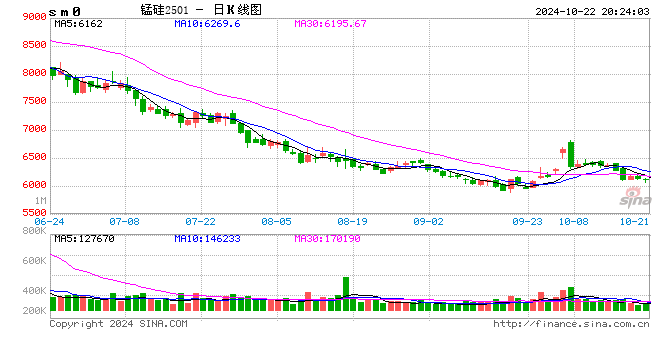

核心观点:偏空 本周盘面震荡下行。现货市场成交一般,6517报价江苏现金含税出厂5950元/吨,天津地区5900元/吨。河钢招标定价6200元/吨。供给端,锰硅周度产量小幅回升至18.14万吨,周度开工率43.97%。需求端,螺纹产量上行至244.07万吨,铁水产量回升至234.36万吨,五大品种成材总产量持续回升。交割库仓单及有效预报下降明显至57.4万吨,关注仓单注销后重新入库情况。成本端,海外矿山开始进行抵抗,部分宣布短期停减产,港口锰矿价格暂稳,焦炭提降,化工焦有下跌预期,成本坍塌仍在继续。

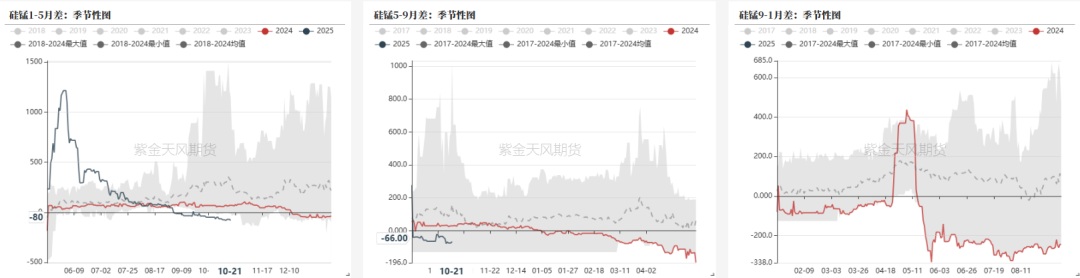

月差:中性 截止10月21日,锰硅1-5月差-80元/吨,环比下行8元/吨。

现货:偏空 现货市场成交一般,6517报价江苏现金含税出厂5950元/吨,天津地区5900元/吨。河钢招标定价6200元/吨。

钢材产量:偏多 截止10月21日,Mysteel样本企业周度需求量环比小幅回升至12.79万吨,五大钢材周产环比上行至873.42万吨,其中螺纹产量244.07万吨,周环比上行7.81万吨。

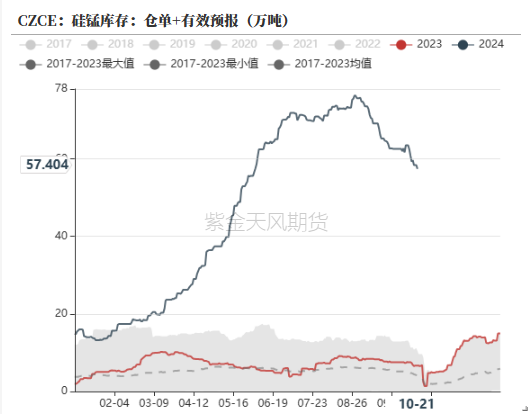

库存:偏空 截至10月21日,锰硅仓单和有效预报合计57.4万吨,10月集中注销中。

成本利润:偏空 海外矿山开始进行抵抗,部分宣布短期停减产,港口锰矿价格暂稳,焦炭提降,化工焦有下跌预期,成本坍塌仍在继续。

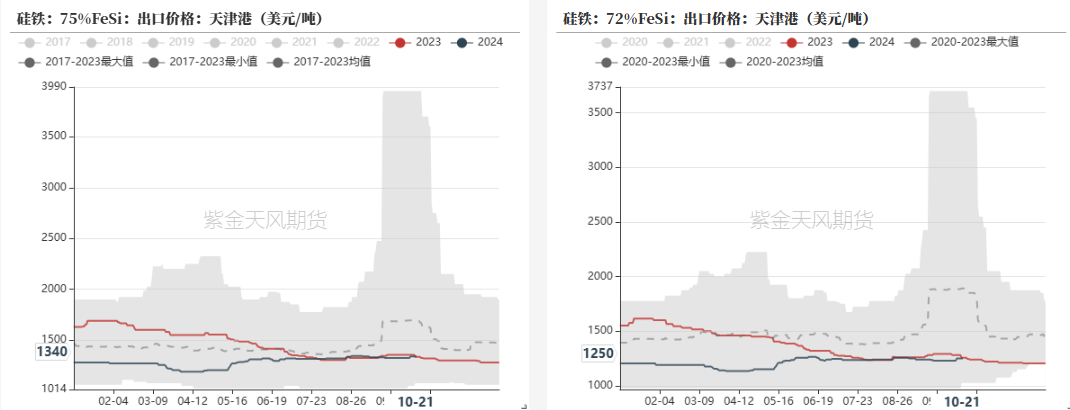

主要观点:硅铁

核心观点:中性 本周盘面震荡下行。现货成交氛围较差,硅铁主产区72硅铁自然块现金含税出厂6100-6150元/吨,75硅铁价格报6700-6800/吨左右。河钢10月招标价格6600元/吨。供给端,周产量上行至11.63万吨,开工率39.73%,部分工厂反馈节后利润回暖将准备复产,关注后续产量实际变动情况。需求端,铁水继续回升,金属镁产量回升,硅铁出口量依旧维持弱稳。成本利润端,兰炭价格下降,市场对电费有降价预期,远期成本或继续下行。

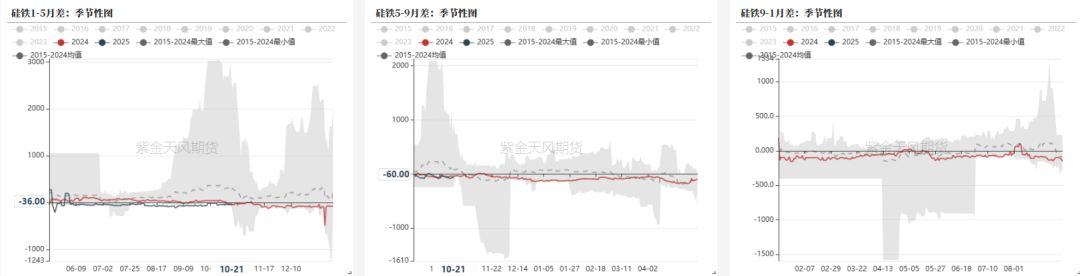

月差:中性 截至10月21日,硅铁1-5月差-36元/吨,环比上行12元/吨。

现货:中性 现货成交氛围较差,硅铁主产区72硅铁自然块现金含税出厂6100-6150元/吨,75硅铁价格报6700-6800/吨左右。河钢10月招标价格6600元/吨。

钢材产量:中性 截止10月21日,Mysteel样本钢厂消费硅铁合计为2.11万吨,环比继续回升。

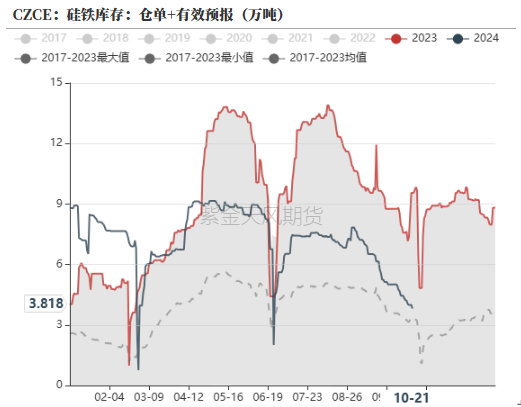

库存:中性 截止10月21日,硅铁仓单和有效预报合计3.82万吨,环比下行约0.5万吨。

成本利润:中性 兰炭价格下降,市场对电费有降价预期,远期成本或继续下行。

锰硅

矿山开始抵抗低价

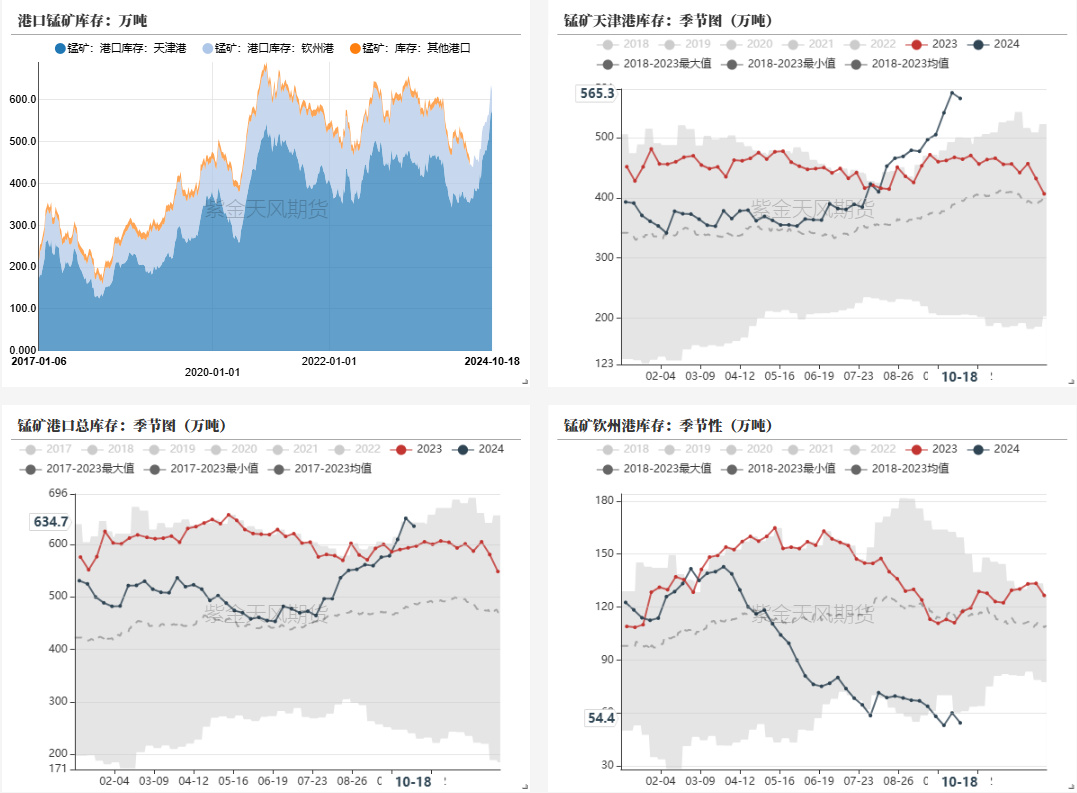

锰矿库存

锰矿港口库存合计634.7万吨;其中,天津港库存下行至565.3万吨,仍处于历史最高水平;钦州港小幅去库至54.4万吨,处于历史同期较低水平。整体南北方库存分化较为明显。

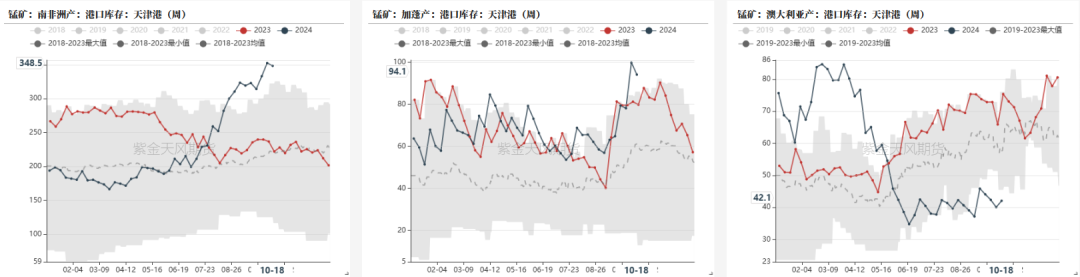

锰矿分品种库存

天津港南非矿库存历史高位,持续累库中,Jupiter报告宣布今年11月份或将不会向中国发运锰矿,公司11月份所有锰矿数量目前已经全部签订给其他国家;加蓬矿库存94.1万吨,康密劳报告显示将停产至少三个星期,后续根据市场行情进行调整;澳矿库存42.1万吨,仍处于历史同期低位水平。

由于主流矿山陆续停减产或降低发运,国内港口库存或有下降,具体仍需跟进矿山实际执行情况,短期内影响较小。

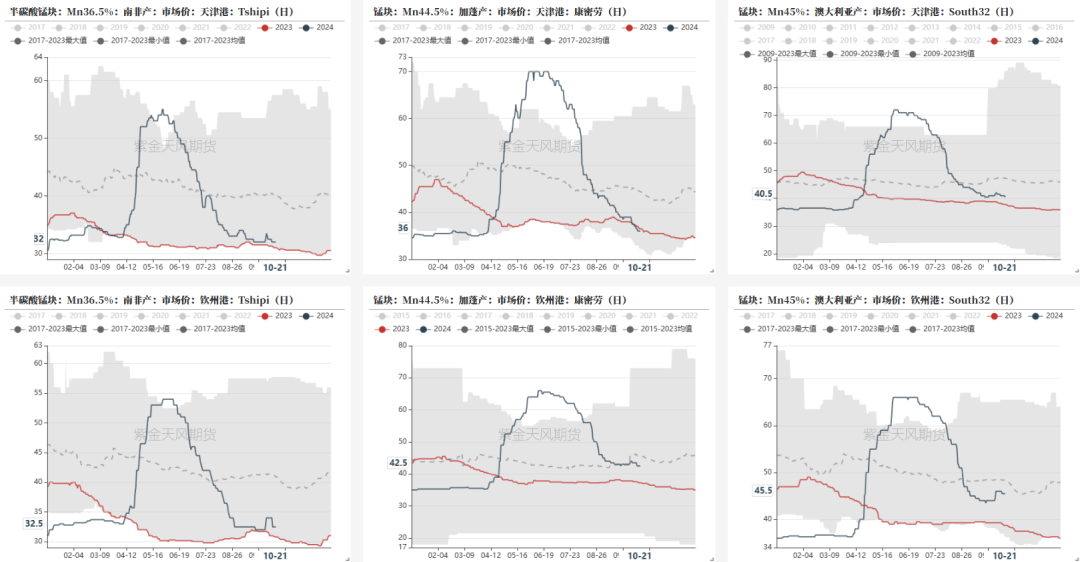

锰矿报盘

康密劳2024年11月对华锰矿装船加蓬块报价为3.95美元/吨度(降1.05美元/吨度)。港口锰矿价格相对稳定,天津港加蓬块跌至36元/吨度,澳块40.5元/吨度,南非半碳酸32元/吨度。

产量回升明显

锰硅产量

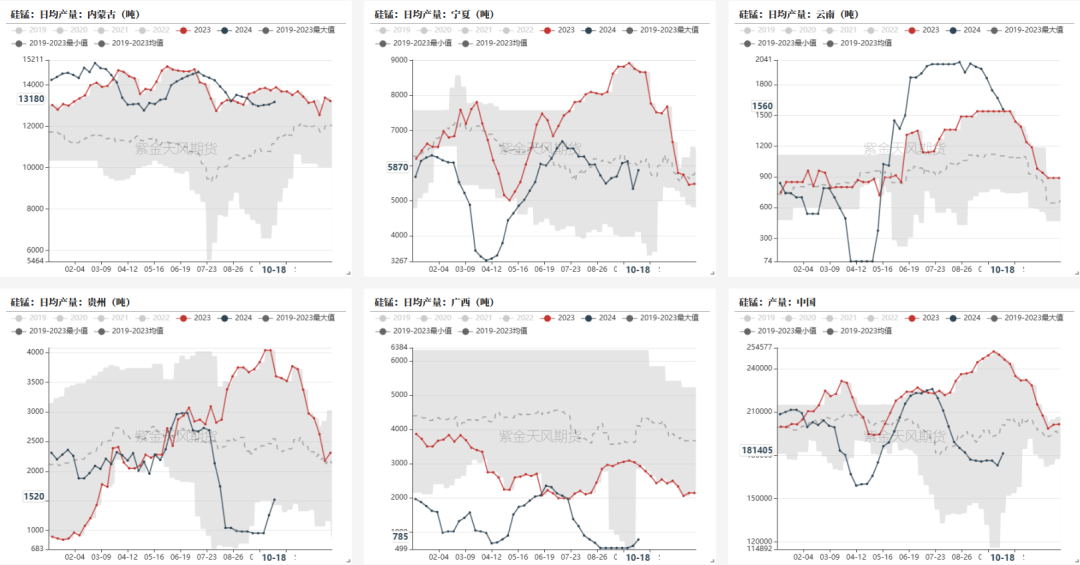

截止10月18日,硅锰周度产量上行至18.14万吨,内蒙日均产量环比上行至13180吨/日;宁夏日均环比上行至5870吨/日;云南环比下行至1560吨/日;贵州环比大幅上行至1520吨/日;广西环比上行至785吨/日。

需求继续回升

锰硅需求

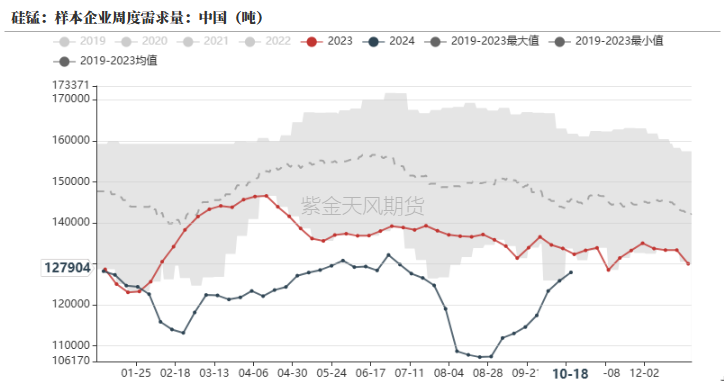

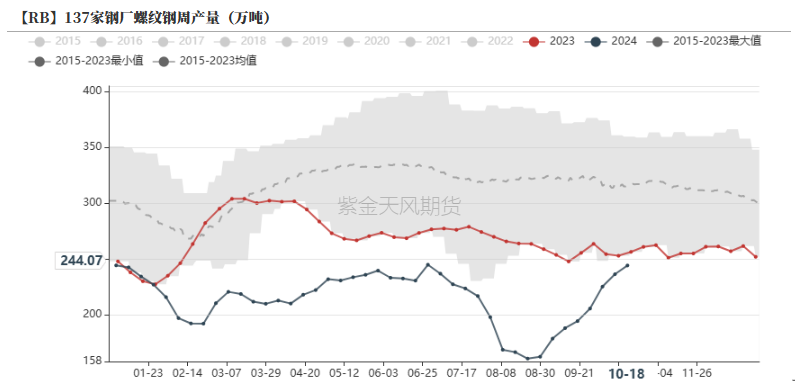

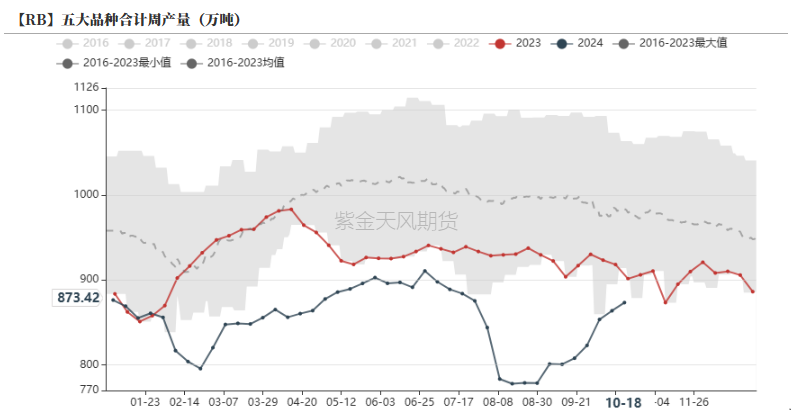

截止10月18日,Mysteel样本企业周度需求量环比小幅回升至12.79万吨,五大钢材周产环比上行至873.42万吨,其中螺纹产量244.07万吨,周环比上行7.81万吨。

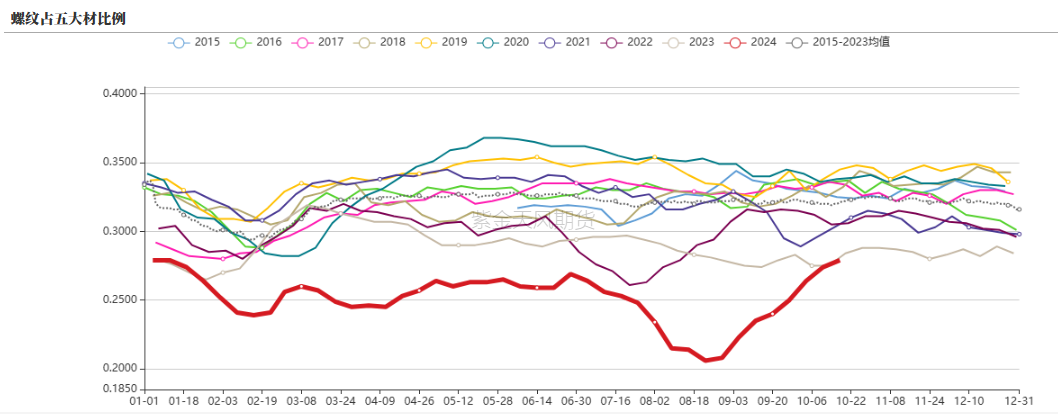

Mysteel样本数据螺纹占五大材比例继续回升,接近2023年同期水平。

盘面震荡下行,现货成交一般

锰硅价格季节图

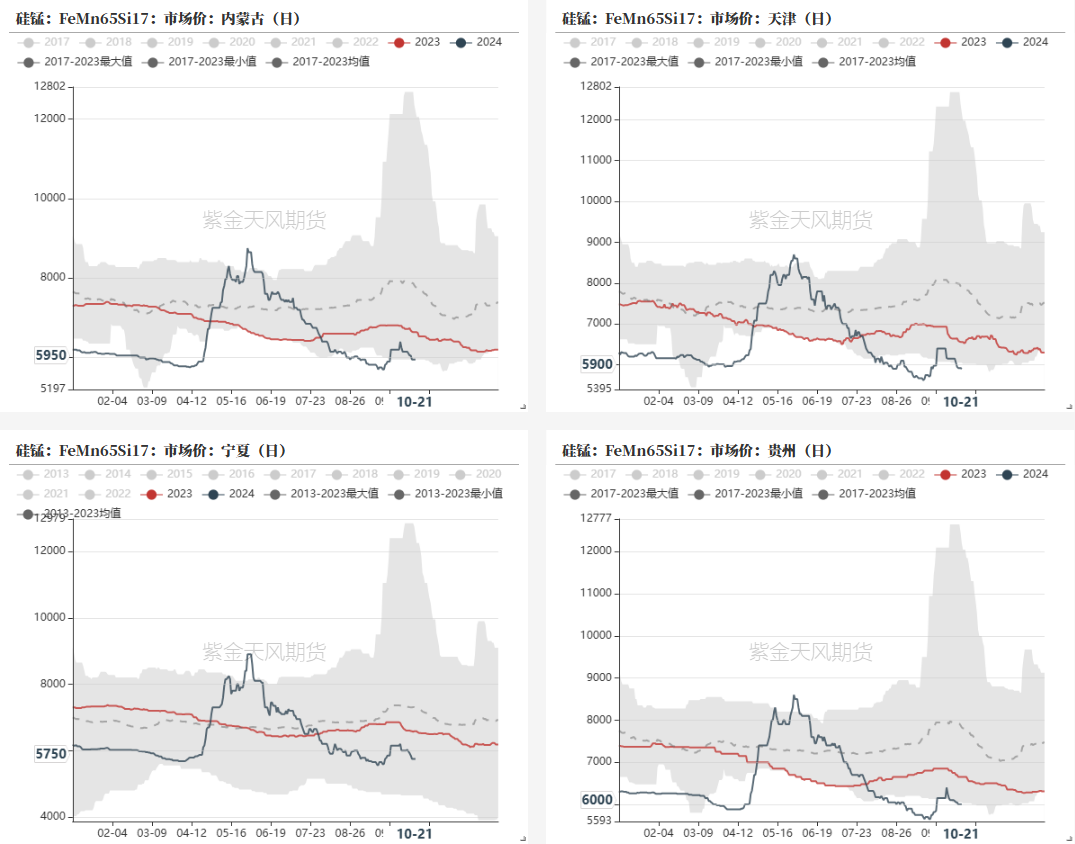

现货市场成交一般,报价跟随盘面小幅下降,6517报价江苏现金含税出厂5950元/吨,天津地区5900元/吨。

河钢招标定价6200元/吨。

锰硅原料情况

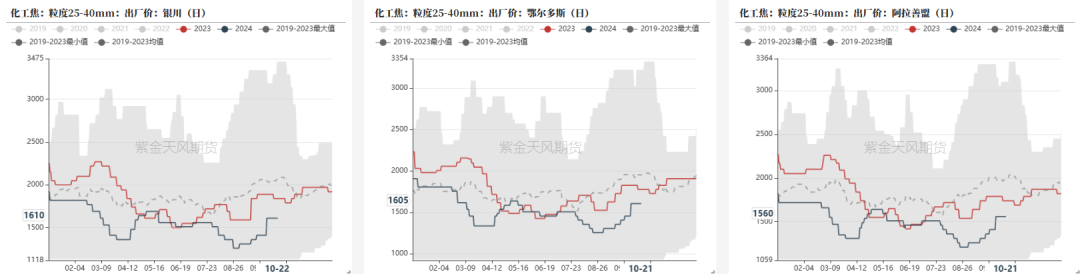

截止10月21日,化工焦价格回升后保持稳定,银川、鄂尔多斯、阿拉善25-40mm出厂价格分别为:1610、1605、1560元/吨。

锰硅生产利润

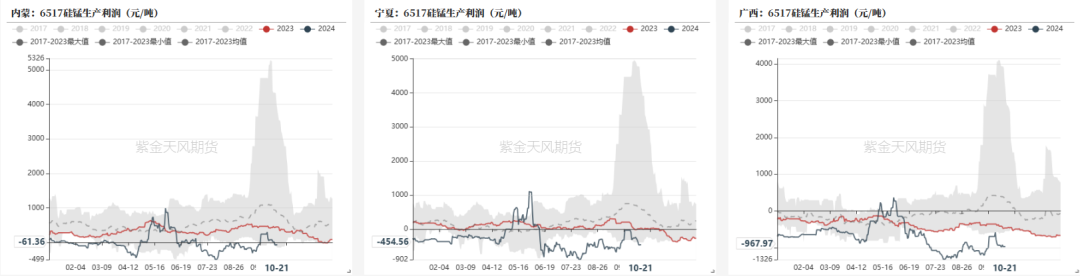

截止10月21日,锰硅产区即期生产成本小幅回落,现货价格快速跟跌盘面价格,内蒙地区利润收窄,宁夏、广西地区点对点亏损较大。

月差

截止10月21日,锰硅1-5月差-80元/吨,环比下行8元/吨。

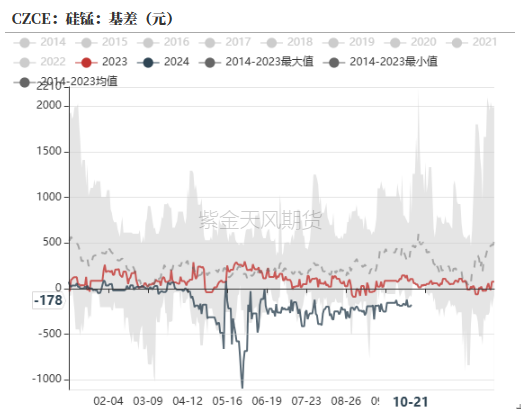

基差和仓单

盘面震荡下跌,现货价格跟跌,基差相对稳定。

截至10月21日,锰硅仓单和有效预报合计57.4万吨,关注注销后入库情况。

硅铁

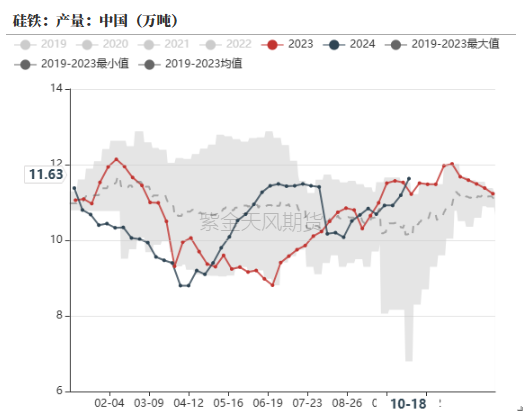

产量小幅回升

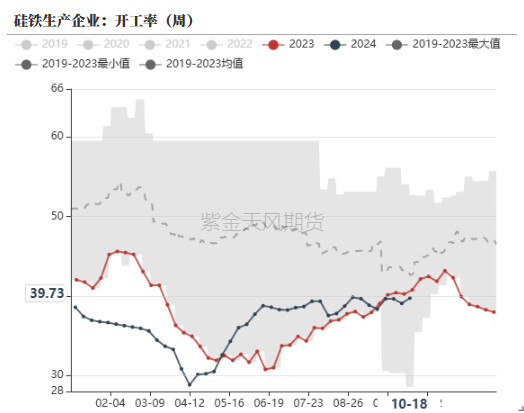

硅铁周产

截止10月21日,供给端,周产量上行至11.63万吨,开工率39.73%,部分工厂反馈节后利润回暖,复产积极性较高,关注后续产量恢复持续情况。

需求持续回升

硅铁需求:钢厂

钢厂硅铁需求量小幅回升,Mysteel样本钢厂消费硅铁合计为2.11万吨,环比小幅回升,低于历史同期水平。

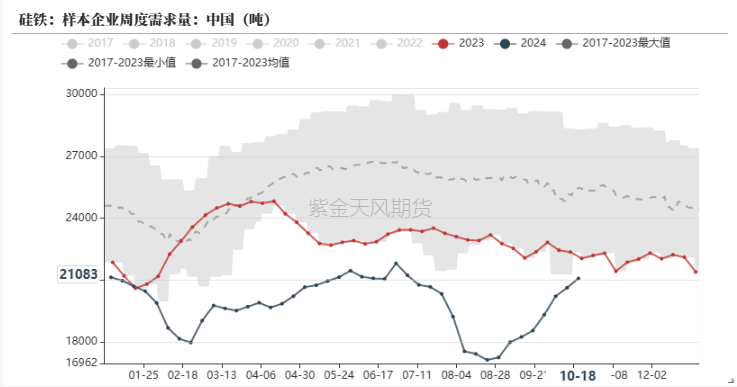

硅铁需求:金属镁

截止10月21日,金属镁天津港出口价格稳定至2560美元/吨;市场价格小幅维持在17650元/吨。

镁锭市场依旧维持报价高位,实单商议现状,成交也暂未见明显起色。供应充足形势短期内较难得到有效调整,行情或将持续以僵持态势运行,等待出现新的反弹转机。

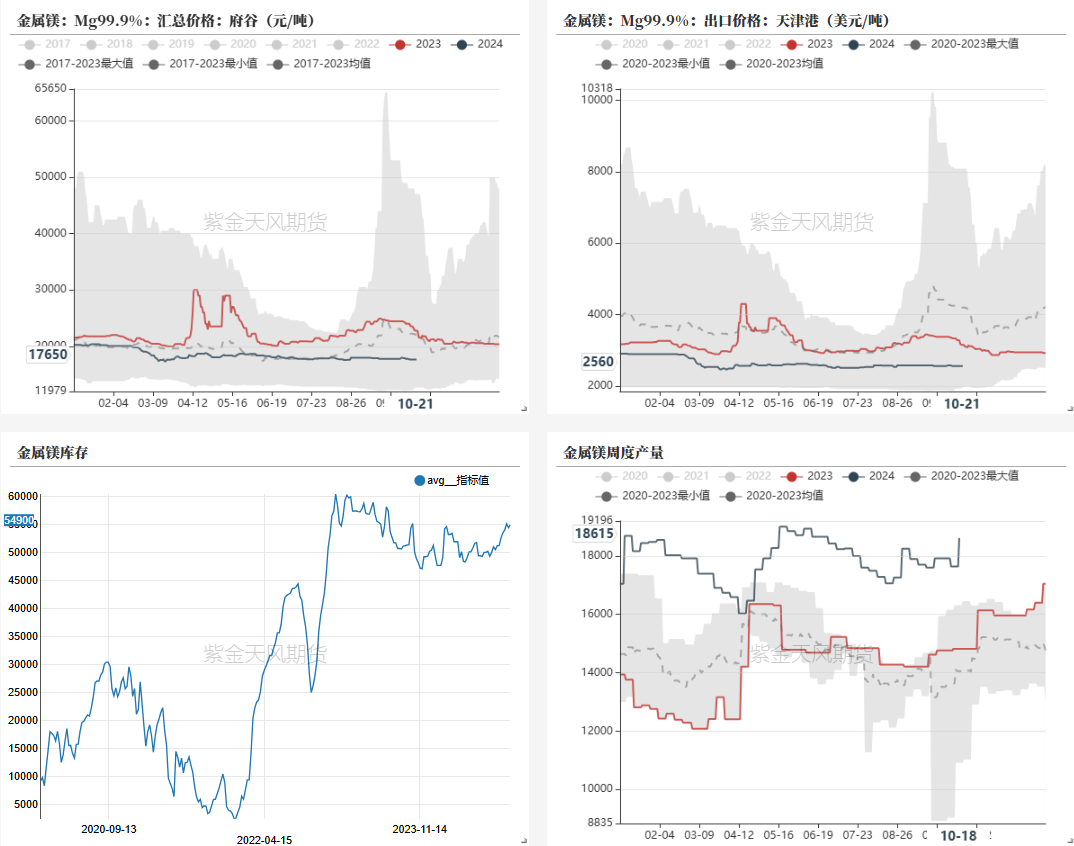

硅铁需求:出口

截止10月21日, 75硅铁海外FOB价格1340美元/吨, 72硅铁海外FOB价格1250美元/吨,环比小幅上涨。

盘面震荡下行

硅铁价格季节图

现货价格下行,75-72价差扩大。

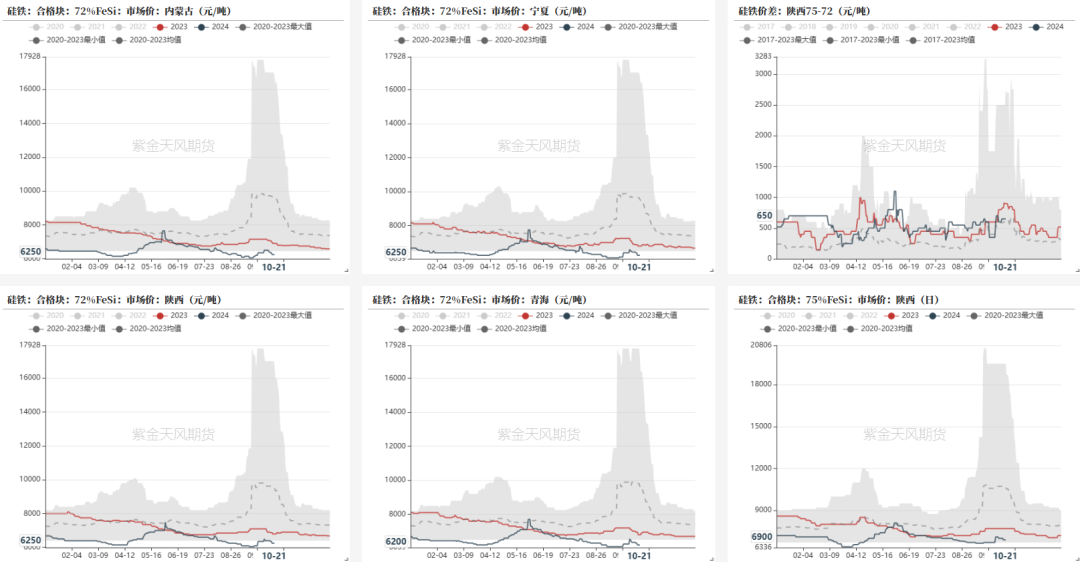

硅铁原料情况

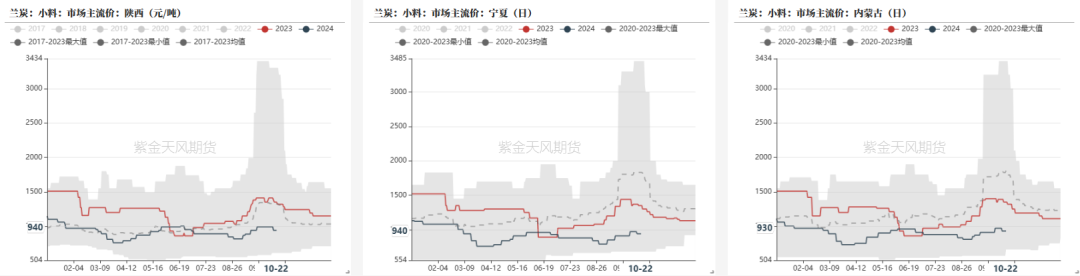

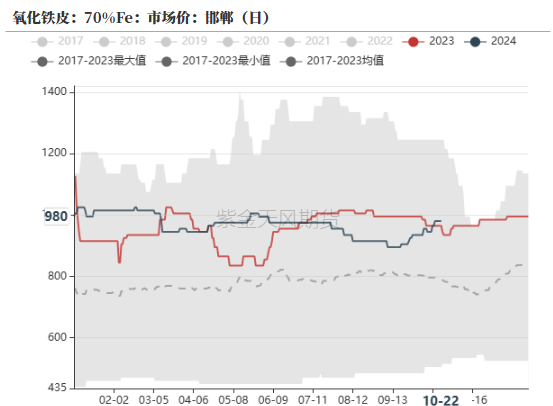

截至10月21日,各主流区域兰炭小料报价分别为陕西地区940元/吨,宁夏地区940元/吨,内蒙古地区930元/吨。氧化铁皮价格上涨至980元/吨。

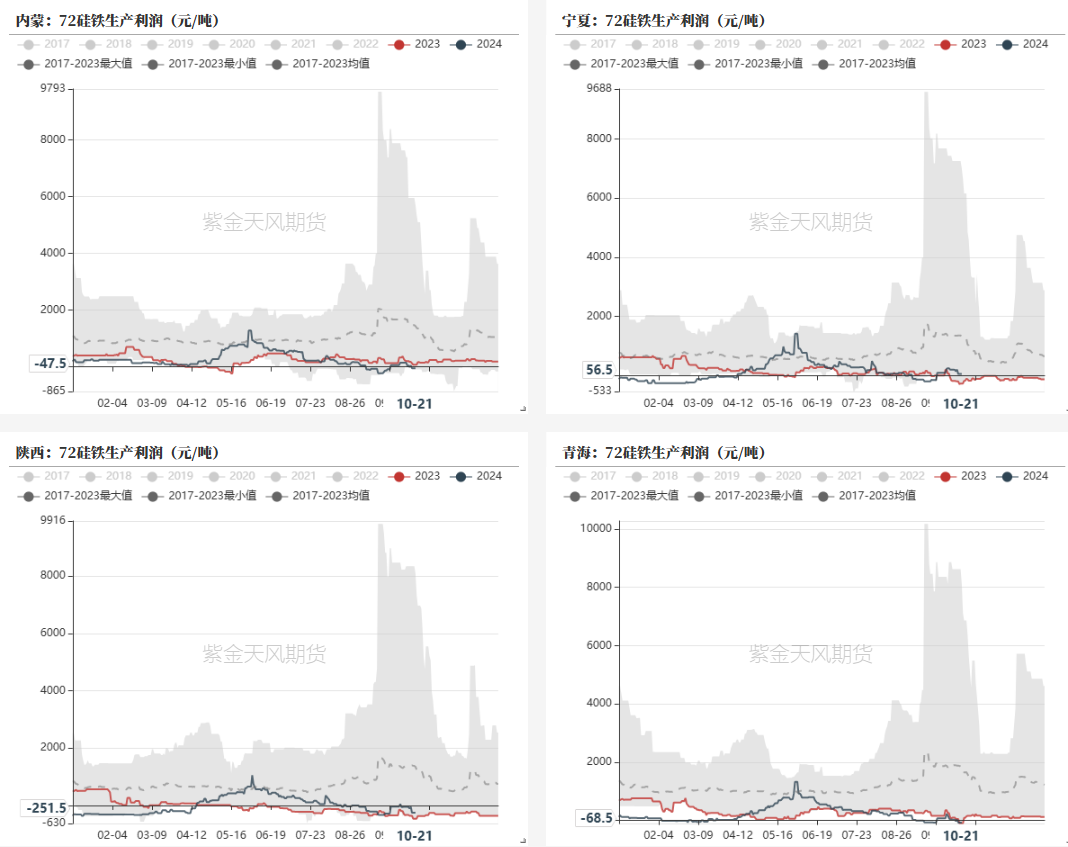

硅铁生产利润

截至10月21日,硅铁点对点利润转差,全产区仅宁夏地区利润为正,内蒙古地区不包括两家自备电厂的大厂。

内蒙、宁夏、陕西、青海地区生产利润分别为-47.5、56.5、-251.5、-68.5元/吨。

硅铁月差

截至10月21日,硅铁1-5月差-36元/吨,环比上行12元/吨。

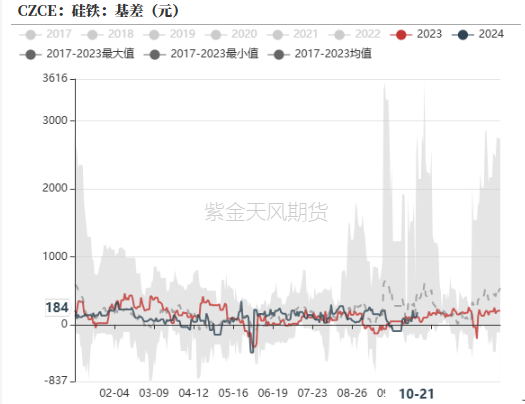

基差和仓单

盘面快速回落,现货跟跌,硅铁基差走强,截至10月21日,基差为184元/吨。

截止10月21日,硅铁仓单和有效预报合计3.82万吨,环比下行约0.5万吨。

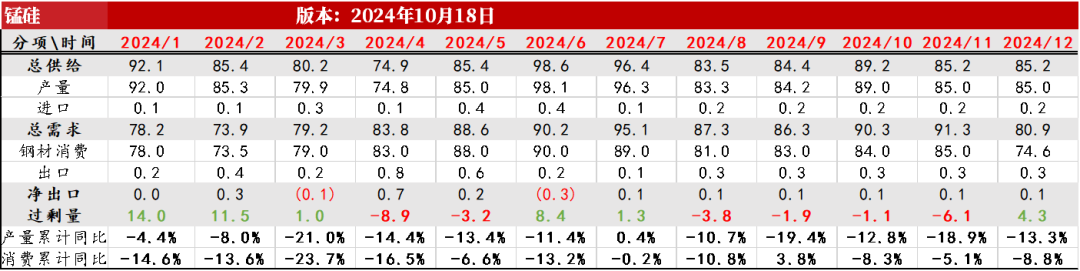

平衡表

锰硅平衡表

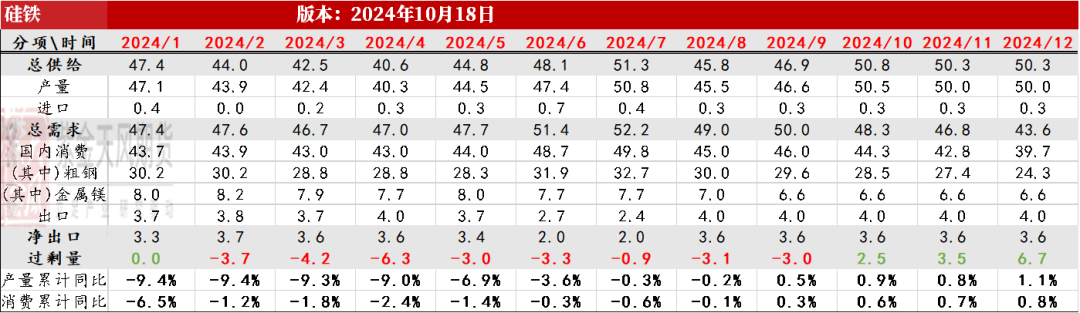

硅铁平衡表

发表评论