虚假繁荣?除大型企业外,美股其他所有企业的利润均出现负增长!

- 生活

- 2024-10-17 02:30:08

- 61

摘要:

来源:华尔街见闻 整体经济利润的下降通常先于股市利润的下滑,正如经济衰退的前兆一样。 美股新一轮财报季拉开帷幕,人们...

来源:华尔街见闻

整体经济利润的下降通常先于股市利润的下滑,正如经济衰退的前兆一样。

美股新一轮财报季拉开帷幕,人们都在谈论强劲的盈利增长,但实际上盈利根本没有增长?

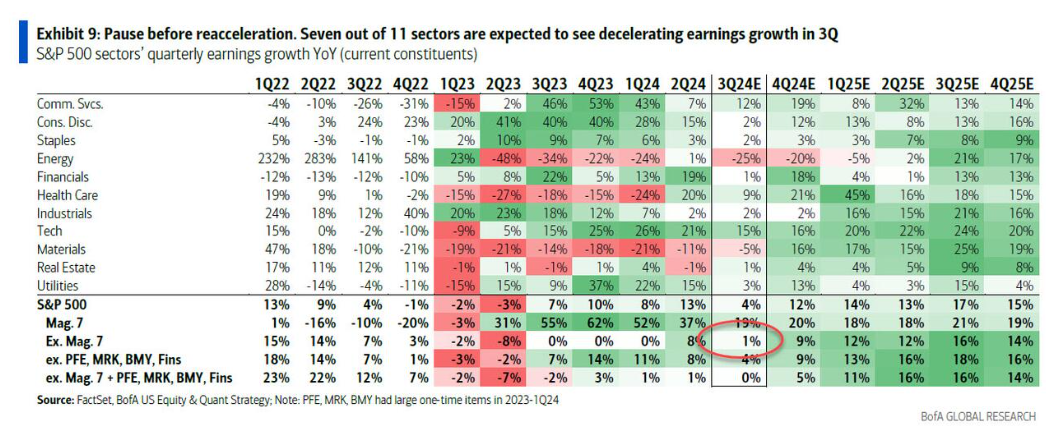

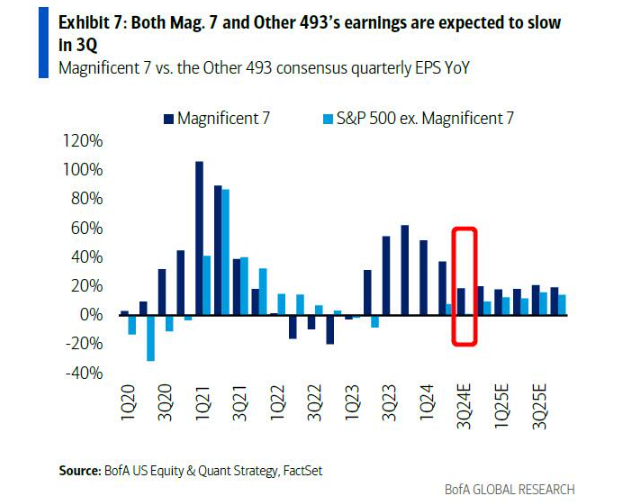

周三,根据美国银行的数据,虽然预计美股第三季度整体收益增长将达到 4%,但这完全归功于 Mag 7 收益增长19%(低于第二季度的37%、一年前的55%),标普500指数中的其余公司(约493家公司)预计将三季度收益预计再度持平!

美银表示,整体被少数大型和超大市值股票夸大了。

除美国最大公司外,其他所有公司盈利增长出现乏力现象;

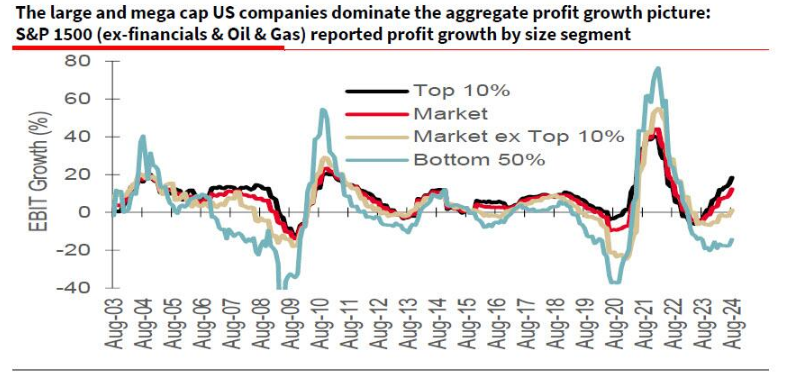

纵观标普1500指数,如果只排除前10%的公司,利润是持平的。而如果排除前50%,利润就会急剧下降。罗素200小型股和NFIB调查的小型非上市公司证实了这一情况。

而整个经济利润的下降通常先于股市利润的下滑,就像经济衰退的前兆一样。

对此,法国兴业银行的Albert Edwards指出:

整个经济的利润往往引领经济周期,利润下降通常发生在经济衰退之前,这迫使企业削减商业投资(包括库存)和招聘。但任何利润下滑都不会立即在股市层面显现出来,因为财务总监有充足的方法来“抬高”预计收益。

美国企业利润强劲是企业部门能够维持就业和投资支出的一个关键原因,但值得注意的是,在疫情之后,尽管单位成本也大幅上升,利润率大幅上升,这是前所未有的,单位成本上升以前总是导致利润率下降。

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

发表评论